2021年8月に公表された「FATF(Financial Action Task Force)」による第4次対日相互審査結果や、2022年4月に公表された金融庁によるレポート「マネー・ローンダリング・テロ資金供与・拡散金融対策の現状と課題」。

これらの流れを受けて、初回契約時のKYCのみならず継続的な顧客確認、いわゆる「継続的顧客管理」が、AML/CFT対策をするうえでますます重要なものとなって参りました。従来の継続的顧客管理は主に郵送で行われていたことから、金融機関にとっては回答回収までのリードタイムの長さや配送費などがネックとなっていましたが、昨今では確認処理のデジタル化によってこれらの課題が解消し、また確認に対する顧客からの回答率の向上も実現するようになっています。

本記事では、日本で唯一のKYC専門会社であるTRUSTDOCKがLINE株式会社をゲストに迎えて9月27日に開催したオンラインセミナー「継続的顧客管理をデジタル完結する最新のAML/CFT対策」についてレポートします。

まずは両者による継続的顧客管理にまつわるソリューションの紹介がなされた後、セッション後半では、金融機関からよくいただくご質問をテーマにしたディスカッションが行われました。

解説者プロフィール

杉田 祐子

LINE株式会社

AI事業推進室 ビジュアルインテリジェンスチーム

大学卒業後、金融コンサルティング会社を経て2018年にLINE株式会社へ入社。LINEを活用した法人向けの事業企画・開発担当として従事。現在は主に銀行などを対象とした金融機関向けの新規事業を担当。

上井 伸介

株式会社TRUSTDOCK

セールスマネージャー

人材派遣の会社にて、中小~大手クライアント・官公庁を担当。副業系新規事業の立ち上げや、新規事業創出支援プログラム運営に携わる。株式会社TRUSTDOCKには、2020年に入社し、セールスマネージャーとして金融機関を中心にクライアントへの提案営業・営業戦略の策定・営業組織の仕組みづくりに従事している。クライアントやパートナーの社内勉強会、セミナーに多数登壇し、eKYCの導入支援をしている。

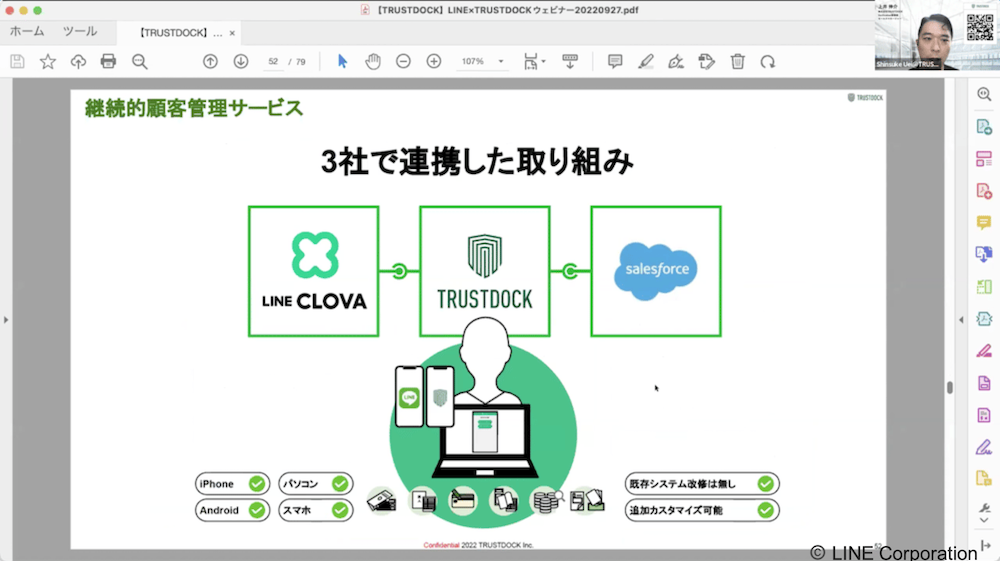

TRUSTDOCK-CRMを活用した継続的顧客管理

まずはTRUSTDOCKでセールスマネージャーを務める上井 伸介より、今回共催したLINEと、クラウドベースのCRM/SFA/MAツールで有名なセールスフォース・ジャパンの3社で連携して提供する「TRUSTDOCK-CRM」についての紹介がなされました。

個人に対するeKYC付きの継続的顧客管理

TRUSTDOCK-CRMは、Salesforceベースのカスタマイズ性が高いCRMシステムです。あらかじめeKYC機能が搭載されていることから、追加開発等を実施せずとも本人確認を伴う顧客管理の仕組みを導入することができ、またガイドラインや指針変更等による仕様変更や機能追加も柔軟に行えるようになっています。

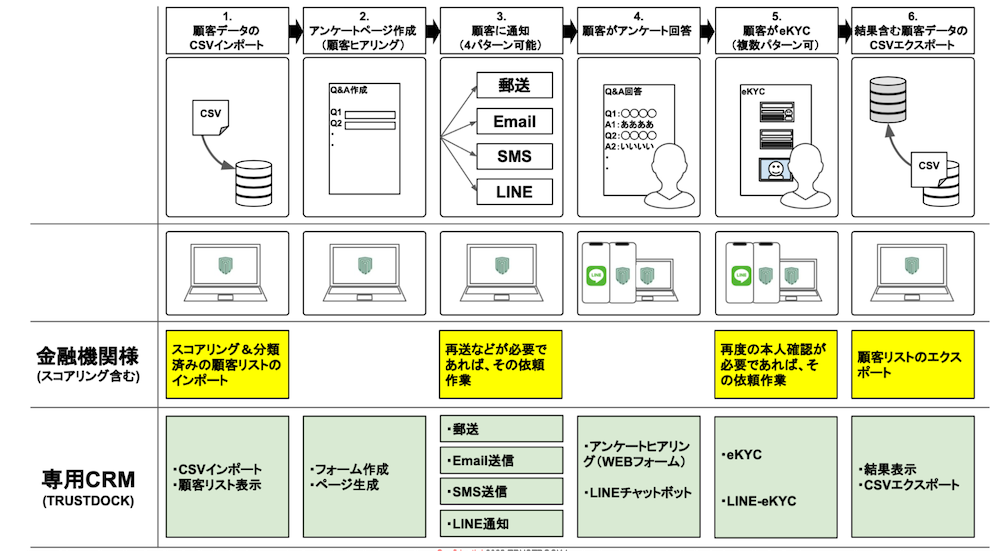

TRUSTDOCK-CRMを活用した顧客管理の流れを図示したものが以下です。

はじめに顧客データをCSVファイル等でシステムにインポート(step1)した上で、顧客ヒアリング用のアンケートページを設計(step2)します。その上で、郵送やメール、LINEなどの手段を通じて顧客へと通知(step3)し、顧客からのアンケート回答(step4)を待ちます。回答時にはeKYCによる本人確認の実施(step5)が可能となっており、回答と本人確認結果を合わせた顧客データをCSVとして出力(step6)し、必要なシステム等に連携することができるという流れとなっています。

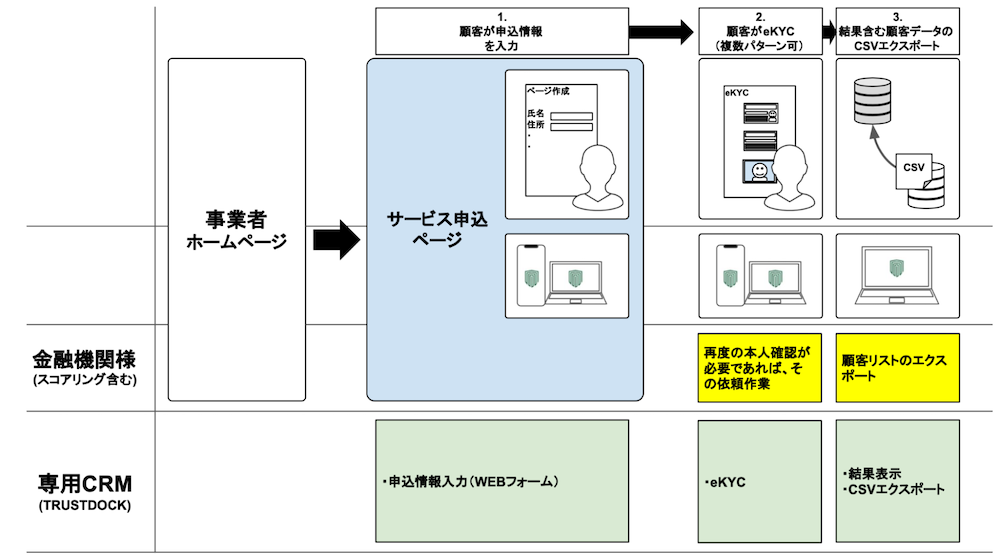

もう一つ、金融機関のサービスページ上で顧客に回答してもらうという以下の図の方法も可能です。

この場合、TRUSTDOCK-CRMでは確認用のWebフォームを作成(step1)し、そこでeKYCによる本人確認を実施(step2)し、先ほどと同様に回答と本人確認結果を合わせた顧客データをCSVとして出力(step3)して必要なシステム等に連携するという流れです。

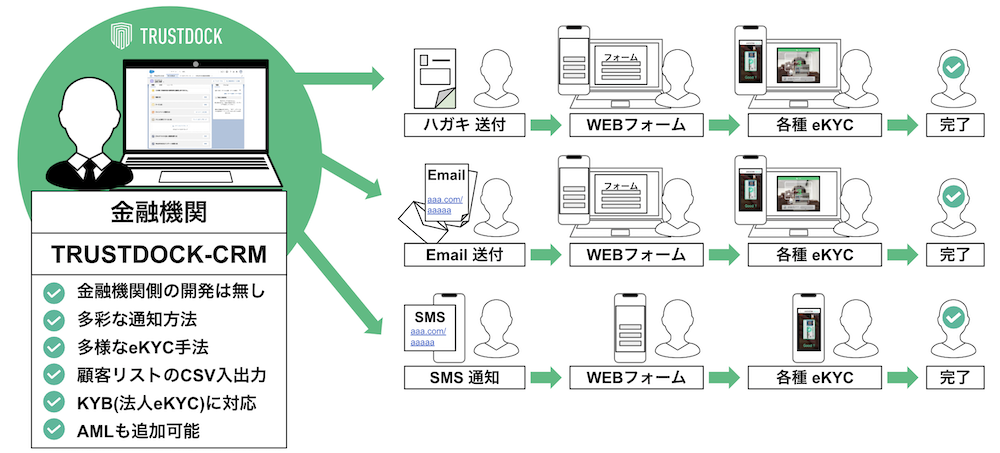

なお、顧客への通知手段としてはハガキの送付のほか、メールやSMS、さらにはLINEでの通知が可能となっています。特に後述するとおり、LINEは生活に欠かせないアプリケーションとして定着しており、LINEを活用するケースは非常に増えています。

法人確認(KYB)による継続的顧客管理

継続的顧客管理の対象は個人だけではありません。取引先である法人も、同様に継続的なチェックが望ましいと言えます。

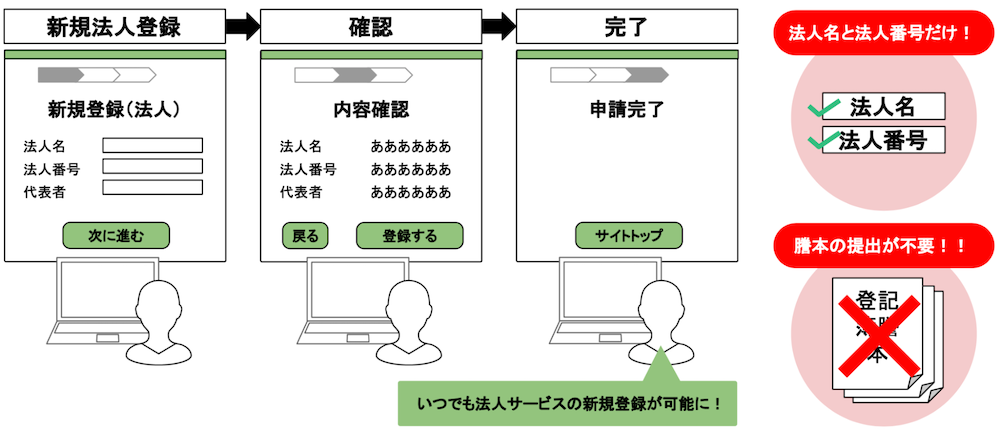

TRUSTDOCKでは、「法人番号による法人確認」ソリューションを提供しており、法人の本人特定事項の確認の際に必要となる確認書類(登記事項証明書、印鑑登録証明書等)を物理的に取得しなくても、法人名と法人番号さえあればいつでもKYB(Know Your Business:法人確認)ができる仕組みが実現します。

また、法人の事業経営を実質的に支配することが可能となる関係にある者、いわゆる「実質的支配者」のように、法人対個人が「1:N」になるようなシチュエーションにおいても実質的支配者への連絡チャネルさえあれば、通知をして当人へのKYCを行うことが可能となっています。

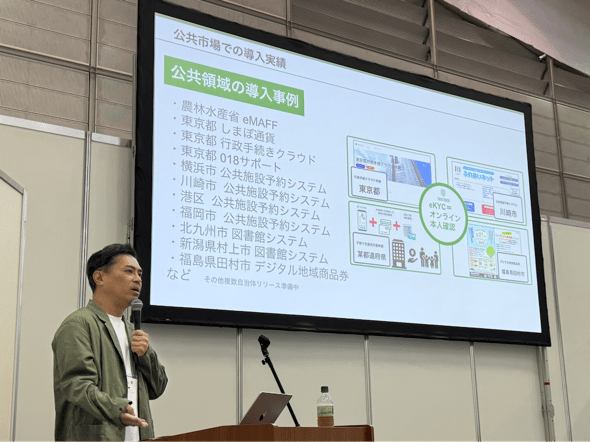

さらに、TRUSTDOCKでは犯罪収益移転防止法で定義されている各eKYC手法に準拠した機能を提供しており、またAMLやPEPs、CFT対応のための「リスク確認API」も提供していることから、顧客のリスクに応じたeKYCの実施が可能となっています。

「様々な通知方法や本人確認手法、さらにはリスク確認方法を組み合わせることで、リスクごとにeKYCレベルを変更することが可能となっています。たとえば一般社団法人全国銀行協会さまではTRUSTDOCK-CRMを活用して、開示請求の手続きをオンライン化しています。このように、柔軟にカスタマイズが可能な、継続的顧客管理に特化したCRMをご提供しております」(上井)

※全国銀行協会様の導入事例については、以下の記事も合わせてご参照ください。

▶︎全国銀行協会がTRUSTDOCKのeKYCサービスで本人開示手続きをデジタル化した理由

LINEを活用した継続的顧客管理

続いては、LINEを活用した継続的顧客管理の仕組みについて、LINE株式会社 AI事業推進室 ビジュアルインテリジェンスチームに所属する杉田 祐子氏より紹介がなされました。

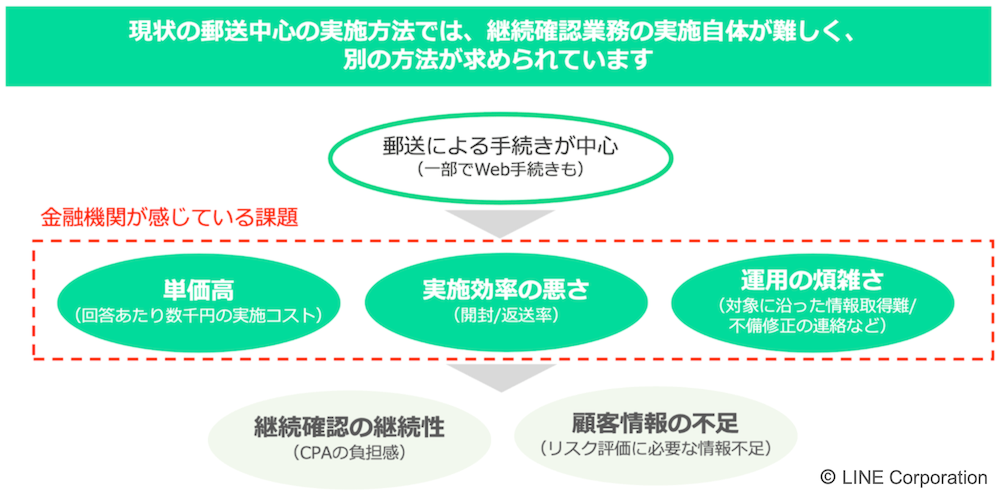

冒頭にも簡単に記載したとおり、現在の継続的顧客管理は「郵送」による通知・回答が主な手段となっていることから、郵送費による単価の高さや、開封率や返送率が低いことによる実施効率の低さ、さらには回答内容の不備などに起因する修正対応などの運用の煩雑さなど、様々な課題があると言えます。

「ここまでお伝えした金融機関側から見た課題の他に、顧客側から見ても、聞き慣れない『継続的顧客管理』という言葉になぜ対応しなければならないのか分からない、詐欺との判別がつかない、といった悩みが挙げられます。これらに対して日常的にお使いいただいているLINEを活用することで、スマホ1台で両者の課題を解決するという世界観を実現することが可能となっています」(杉田氏)

国内月間アクティブユーザーが9,200万人(2022年6月時点)を超えるLINEを活用した通知およびeKYC等の送受信管理には、大きく以下3つのメリットがあると杉田氏は強調します。

- 認証済みの金融機関の公式アカウントから通知可能

- 携帯電話番号のみで送付可能

- 豊富なテンプレートを用意

特に2番目について、従来は「あらかじめ顧客と友だちにならないとコミュニケーションが取れない」ことが企業にとってのハードルとなっていましたが、継続的顧客管理サービスにおいては携帯電話番号を知っているだけで送付が可能になっているので、事前の友だち集めは不要になってハードルが劇的に下がっていることが大きな特徴となっていると言います。

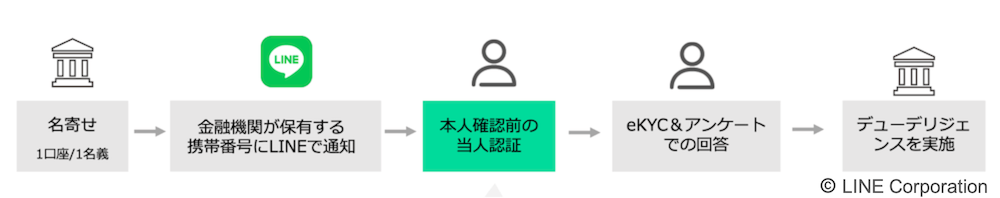

LINEを使った顧客確認における回答の流れ

LINEを使った顧客確認における回答の流れ

「よく、金融機関が保有している携帯電話番号が間違っていたらどうするのか?というご質問をいただきます。それにつきましては、金融機関側とLINE側、それぞれで実施できる対応策をご案内しています」(杉田氏)

金融機関側が行う対策としては、顧客確認を実施する前段階において、1口座1名義となるような「名寄せ」の実施が挙げられます。またLINE側で行う対策としては、「本人確認前の当人認証」の実施が挙げられます。特に後者については、アンケートへの回答前に生年月日などの本人しか知り得ない情報を確認し、金融機関が持っている情報と一致しない場合は次のステップに進めない、などといった処理を入れることで、一定のセキュリティを担保していると杉田氏は説明します。

「今回はLINEを活用することのメリットを中心にお伝えしましたが、率直な意見として、全ての金融機関様の全ての顧客に対してLINEによる確認が適しているとは言えません。金融機関様の歴史の長さや顧客の属性の違いなど、複数の要因が合わさることで、回答されやすい手法もそれぞれ異なると考えています。あくまで弊社としては、LINEによる確認だけを使っていただきたいのではなく、ハガキや封書、SMSなどといった従来型の確認手法にLINEを加えていただくことで、継続的顧客管理全体の回答率の向上に貢献したいと考えております」(杉田氏)

継続的顧客管理に関わるQ&Aセッション

セミナーの後半では、金融機関からよくいただくご質問をベースに、登壇者2名によるディスカッションが行われました。ここからは、それぞれの質問内容に対するお二人からの回答について、ポイントを絞ってお伝えします。

Q1:2024年3月末に向けた金融機関の動向は?

上井:金融機関の中でも業種によって結構変わりますが、原則は2024年3月末までに全件実施をしてくださいと金融庁さんからのアナウンスがなされており、それに対して各金融機関は具体的に動いている状況です。先日発表されたレポート(マネー・ローンダリング・テロ資金供与・拡散金融対策の現状と課題)でも記載されていたとおり、早い金融機関だとすでに一周している一方で、郵送で実践しているものの返答率が悪くて困っているというところもあります。特に弊社にお問い合わせいただくのは後者のお悩みを抱えていたり、オンラインの仕組みづくりを検討していたりする金融機関となっています。

※上記レポートの詳細については、以下の解説記事も併せてご覧ください。

▶︎2022年4月金融庁公表「AML/CFT対策の現状と課題」の解説セミナーレポート

Q2:継続的顧客管理実施のポイントは?

上井:期限が決まっているので、まずは小ロットからでも、具体的に始めることが重要だと思います。実施していく中で課題が出てくるので、それをもって大規模なシステム化を検討するべきだと思います。

杉田:上井さんもおっしゃるとおり、日々金融機関とお話をしていると、着手状況が本当にバラバラだというのが率直な感想です。比較的規模の大きい銀行や、開発力のあるネット銀行などは早期から取り組めている印象ですが、一方で自社開発に課題を抱えている銀行に関しては、システム開発のハードルの高さに起因して着手が遅れている印象です。だからこそ、弊社やTRUSTDOCKさんのようなシステムをうまく活用していただき、先ほどお話のあったとおり、まずは小ロットから始めることが、期日内に対応する一つの有効な手段かなと思います。

Q3:顧客からの回答率を上げるポイントは?

上井:現状は郵送かWebフォームかのいずれかの手法がメインかと思いますが、基本的にエンドユーザーにとっては煩雑になってしまっているのが現状かなと思いますし、昨今ではフィッシング詐欺も多いことから不審に思われるケースも多いです。だからこそ、「事前のアナウンス」をメールやSMSなどで地道に行うことが大切だと言えます。

杉田:実は弊社のサービスをリリースする前に、弊社内でサービス開発に携わっていない人間複数名に対して、ユーザビリティテストを実施しました。そこではポジティブ・ネガティブ、両面での意見が出てきたのですが、中でも「事前に知っていたらやるかもしれない」「ホームページやメールなど複数のチャネルで何回も見たら、信頼性が高いと判断して回答するだろう」という意見があったことから、上井さんと同様、どうやって事前告知をしていくかという点がポイントになると考えています。

Q4:セキュリティ対策で注意すべきことは?

上井:本人確認の領域で考えると、リスクのハイ・ミドル・ローに応じて適切な本人確認強度を設計する必要があります。たとえば外国籍の方に対する在留カードの確認を例に考えますと、在留期間の部分を確認する必要があり、弊社のAPIを活用することでOCRで自動的に読み取ってTRUSTDOCK-CRMの方に連携するといったことも可能となっています。またTRUSTDOCK-CRMに関連してお伝えすると、ベースとなるSalesforceは銀行での導入実績が豊富になってきており、金融機関で求められるセキュリティ要件を満たす形で設計しております。

杉田:先ほどフィッシング詐欺が多いというお話がありましたが、これには金融機関が「どうやって防止をするか」と、メッセージを受け取った顧客が「詐欺か詐欺じゃないかの判別をどうするか」という、2つの観点があります。LINEの継続的顧客管理については、両方の対策を講じていると考えています。特に後者については、審査が必須の認証済アカウントでしか通知メッセージを送ることができない仕様となっており、該当アカウントには専用のバッチが表示されることになるので、メッセージを受け取った顧客は詐欺でないとすぐに判別がつけるようになっています。メッセージを受け取った段階、つまりは本人確認等をする前段階で確認できるという観点で、他SNS手法等と比較すると顧客にとってはより安心できる仕組みだと言えます。

Q5:LINE/TRUSTDOCKならではの活用ポイントとは?

杉田:LINEの特徴を考えると、他の通知手段よりもリアルタイムでご覧いただける確率が高いということで、開封までのスピードが非常に早いことが一つ挙げられます。一方で、通勤をしている時に継続的顧客管理の対応として顔写真を撮影するわけにもいかないでしょうから、たとえば配信時間等を工夫していただけると、より少ないリマインドで、より高い回答率を実現できるのではないかと考えています。

上井:本人確認の商社みたいな形で、いろいろな手法や通知手段をご提供している点が、TRUSTDOCKの強みだと考えています。既存のお客様を見ていると、本人確認にプラスして、法人確認など複数の製品・APIを追加していただくケースが非常に多いです。なので選択肢の多さが、我々を活用する上でのポイントかなと考えております。

---

TRUSTDOCKでは、“本人確認のプロ”として、金融機関をはじめとする特定事業者はもちろん、それに限らない様々な企業のKYC関連業務をワンストップで支援するAPIソリューションおよびデジタル身分証を提供しています。また、本人確認業務に関して関係省庁や関連団体との連携も深めており、金融庁には業務内容の確認を、経済産業省とはRegTechについての意見交換を、さらに総務省のIoTサービス創 出支援事業においては本人確認業務の委託先として採択され、警察庁には犯収法準拠のeKYCの紹介等をといった取り組みも行っています。

本人確認業務や継続的顧客管理業務のオンライン化を進める際は、ぜひお気軽にお問い合わせください。

また、eKYCソリューションの導入を検討されている企業の方々や、実際に導入プロジェクトを担当されている方々のために、TRUSTDOCKではPDF冊子「eKYC導入検討担当者のためのチェックリスト」を提供しております。eKYC導入までの検討フローや、運用設計を行う上で重要な検討項目等を、計12個のポイントにまとめていますので、こちらもぜひご活用ください。

さらに、最後にご紹介した継続的顧客管理については以下のホワイトペーパーで簡潔にポイントをまとめてお伝えしているので、こちらも併せてご確認ください。

なお、eKYCの詳細については以下の記事でも詳しく説明しているので、併せてご覧ください。

▶︎ eKYCとは?オンライン本人確認を徹底解説!メリット、事例、選定ポイント、最新トレンド等

(文・長岡武司)