※2025年2月28日に政府より発出された、犯罪による収益の移転防止に関する法律施行規則の一部を改正する命令案に対するパブリックコメントの内容を追記(2025.3.31)

昨今の闇バイト問題をはじめ、金融犯罪の高度化がますます加速する状況下において、さまざまな取引などに付随する本人確認の重要性はますます高まっていると言えます。特に近年は、オンライン本人確認(以下、eKYC)への需要が急増しており、情報がシームレスに行き交う現代社会において、必要不可欠なシステム基盤になってきていると言えるでしょう。

このeKYCを理解する上で欠かせないのが、マネー・ローンダリング及びテロ資金供与対策(以下、AML/CFT)のための規制として機能する犯罪収益移転防止法(以下、犯収法)です。金融機関をはじめ、後述する「特定事業者」を規制する重要な法律なのですが、さまざまな専門用語が前提となっており、また細かい改正がなされていることで、最新の細かいルールをしっかりと理解できていない、という声を多く耳にします。

本記事では、そんな犯収法の理解を深めるべく、JAFIC(Japan Financial Intelligence Center:警察庁 刑事局 組織犯罪対策部 組織犯罪対策企画課 犯罪収益移転防止対策室)による「犯罪収益移転防止法の概要」および各年の「年次報告書」の冊子をベースにして、最新のトピックを踏まえて詳しく解説していきます。

※本記事は、記事公開日時点の情報に基づいて記載しております。

犯罪収益移転防止法設立の経緯

犯罪収益移転防止法とは、正式には「犯罪による収益の移転防止に関する法律」のことを示し、金融機関等の取引時確認や取引記録等の保存、疑わしい取引の届出義務など、マネー・ローンダリング及びテロ資金供与対策のための規制を定めるべく、2007年3月に成立・公布された法律です。

AML/CFTの国際基準となるFATF勧告

まずは本法成立までの歴史を振り返りましょう。そもそもAML/CFTというものは、日本やアメリカなど一国だけが厳格に規制を強化しても効果は上がりません。犯罪者が活動場所を移動して、規制の緩い国で犯罪活動を行うことができないよう、国際的な協調を前提に規制ネットワークを敷いていく必要があります。

そこで設立されたのが金融活動作業部会、通称「FATF(Financial Action Task Force、読み方:ファトフ)」です。

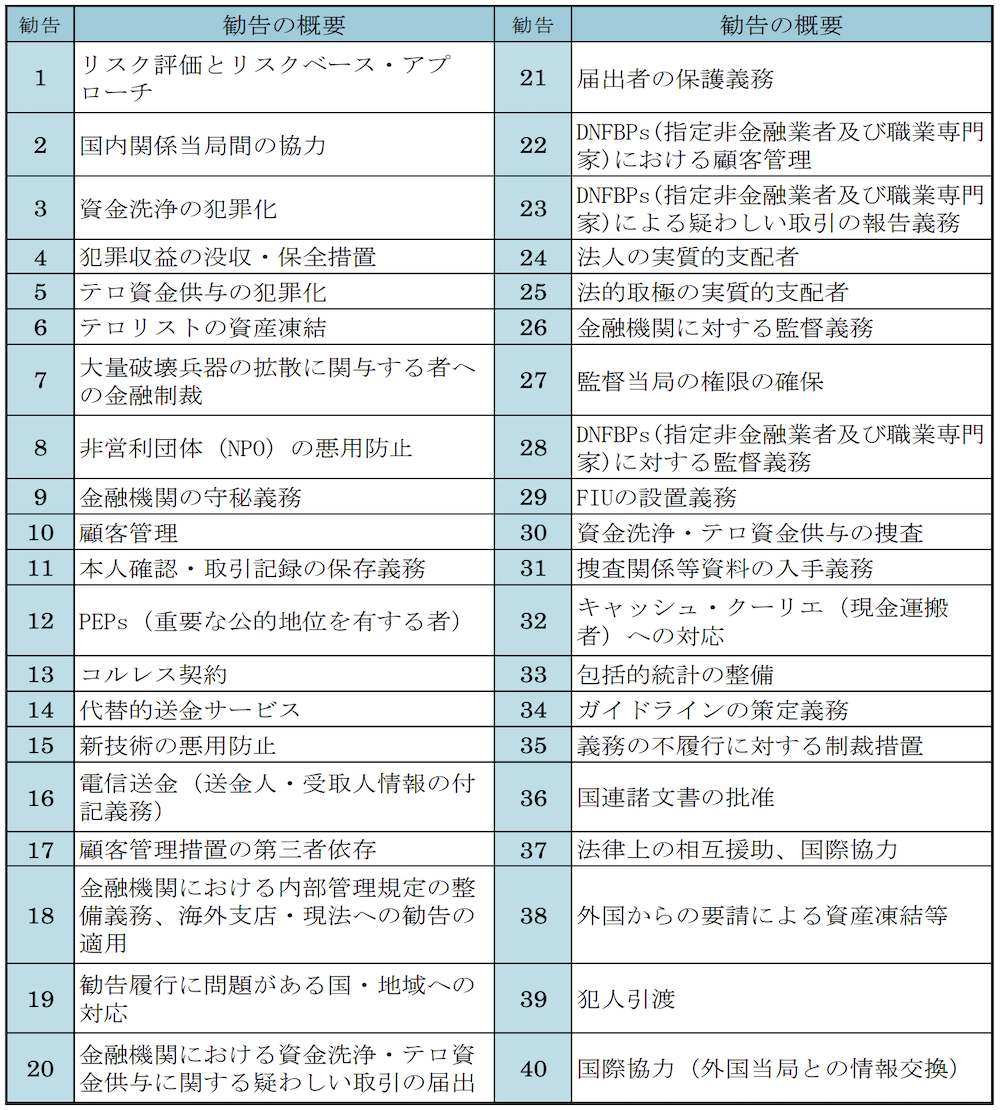

これはもともと、マネー・ローンダリング対策における国際協調を推進するために1989年に組織された政府間タスクフォースなのですが、翌1990年にはマネー・ローンダリング対策の国際基準ともいうべき「40の勧告」を発表。金融機関への顧客などの本人確認及び疑わしい取引報告の義務付けなどを提言しました。

また、2001年の米国同時多発テロ事件の発生に伴ってテロ資金供与に関する国際的な対策と協力推進にも指導的な役割を果たすようになり、現在ではOECD加盟国を中心とする38の国と地域および2つの国際機関(EC、GCC)が参加して(2025年2月末現在)、「40の勧告」の遵守を求めています。

画像出典:新「40の勧告」の概要(JAFIC「令和6年 年次報告書」)

画像出典:新「40の勧告」の概要(JAFIC「令和6年 年次報告書」)

※「40の勧告」に付随し、2001年9月11日の米国同時多発テロ発生を受けて、新たなテロ資金供与対策の国際基準ともいうべきテロ資金供与に関する「8の特別勧告」(2004年10月に「9の特別勧告」へ)が発表され、テロ関係の疑わしい取引の届出の義務化などが提言されました。また2003年6月には非金融業者(不動産業者、宝石商等)・職業的専門家(法律専門家等)に対する適用などを内容とする「40 の勧告」の改訂が行われ、2012年2月には、それまでの「40の勧告」と「9の特別勧告」を一本化した新「40の勧告」へと改訂されたという経緯があります。

日本におけるAML/CFT対応

このような国際的動向を受けて、日本で具体的な動きとして現れたのは1992年。金融機関等に、薬物犯罪収益に関するマネー・ローンダリング情報の届出を義務付ける「疑わしい取引の届出制度」が創設されました。

その後、2000年には「組織的犯罪処罰法」が、2003年には「金融機関等本人確認法」がそれぞれ施行され、現在の犯収法の基礎が形成されました。当初は金融機関等を想定した法体系となっていましたが、不動産売買の利用や弁護士に資金の保管を依頼するなど、マネー・ローンダリングの手口が複雑化・巧妙化してきたことを背景に、2008年には犯罪収益移転防止法として一本化され、今日に至るまで複数回の改正を経て、後述する「特定事業者」への規制強化を進めています。

画像出典:犯罪収益移転防止法の体系(JAFIC「犯罪収益移転防止法の概要」)

画像出典:犯罪収益移転防止法の体系(JAFIC「犯罪収益移転防止法の概要」)

2018年11月法改正で注目されることになったeKYC

このような経緯を経た犯収法ですが、本人確認にまつわる大きな動きとしては、2018年11月の犯罪収益移転防止法施行規則の改正です。特にポイントとなったのは、「本人確認における新プロセスの定義」にあります。

それまで本人確認といえば、基本的には対面による本人確認書類の提示、または非対面の場合における「写真付き本人確認書類の写し送付+転送不要郵便」によって行われていました。

しかしこれでは、昨今のインターネットネイティブな各種サービスと比較して、圧倒的に時間がかかってしまいます。

例えば身分証の確認による個人身元確認業務と反社チェックなどのリスク確認業務といった各審査が1日で終わったとしても、郵便による住所確認によって、追加で1〜2日、土日を挟んだら3〜4日ほどの時間が、口座開設までにかかってしまいます。昨今のテクノロジーの進化に伴ってさまざまな業務がDXを遂げる中、規制が枷となってFintechサービスをはじめとするイノベーションが阻害されてしまっている状況でした。

これに対応する形で実施された2018年11月の「改正犯収法施行規則」では、郵便を送るというプロセスが不要になり、新たに個人身元確認業務において、これまでは不要だった提出者の容貌要望確認などの当人確認要件が追加されることになりました。

つまり手持ちのスマートフォンなどを使って、時間のかかる郵送手続きなく、必要な契約を先に進めることができるようになったということです。

このように、これまでオフライン前提で組まれていたKYC業務を、ネット等を活用したオンラインで完了させることを「eKYC」と呼びます。これについては後述します。

2022年12月2日に参議院本会議で可決、成立した改正犯収法等の内容

もう一つ、直近の法改正動向として把握すべき内容としては、2022年12月2日に参議院本会議で賛成多数で可決・成立した「国際的な不正資金等の移動等に対処するための国際連合安全保障理事会決議第千二百六十七号等を踏まえ我が国が実施する国際テロリストの財産の凍結等に関する特別措置法等の一部を改正する法律案」です。これにより、FATFからの勧告への対応が一歩前進しました。

FATF第4次対日相互審査報告書

背景にあるのは、2021年8月末に公表された「FATF第4次対日相互審査報告書」です。こちらは2019年に実施されたFATFによる対日相互審査(先述した40の勧告の各項目に沿った法令等の整備状況に関する審査[TC審査]とメソドロジーが定める11のマネー・ロンダリング対策等の有効性に関する審査[有効性審査]を組み合わせたもの)の結果であり、日本には「強化(重点)フォローアップ国」という評価が下されました。強化フォローアップ国とは、3段階中の2番目の評価に該当し、5年後のフォローアップ評価の前に計3回のフォローアップ報告(FATF全体会合における改善状況の報告)が必要とされています。(財務省にて概要部分の邦訳が出ています)

画像出典:「TC審査(法令等の整備状況に関する審査)」結果(JAFIC「令和3年 年次報告書」p69)

画像出典:「有効性審査(マネー・ローンダリング対策等の有効性に関する審査)」結果(JAFIC「令和3年 年次報告書」p70)

防止規定と取締規定、それぞれの改正内容

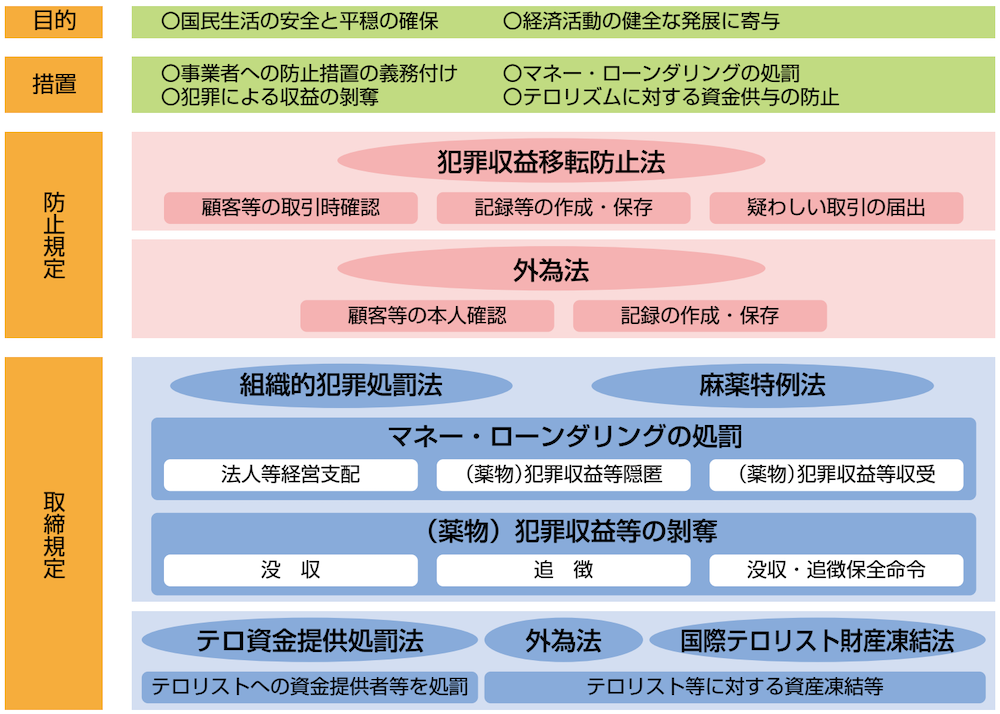

ここまで犯罪収益移転防止法を軸にAML/CFT対策内容をお伝えしていましたが、少し俯瞰した目線で法制度を捉えたものが以下となります。

画像出典:マネー・ローンダリング対策等に関する法制度(JAFIC「令和6年 年次報告書」p10)

FATF第4次対日相互審査報告書の内容を受けての法改正についても、上記の法制度に則り、防止規定および取締規定における以下6つの法律にまたがった内容となっています。

- 犯罪収益移転防止法

- 外為法(正式名称:外国為替及び外国貿易法)

- 組織犯罪処罰法(正式名称:組織的な犯罪の処罰及び犯罪収益の規制等に関する法律)

- 麻薬特例法(正式名称:国際的な協力の下に規制薬物に係る不正行為を助長する行為等の防止を図るための麻薬及び向精神薬取締法等の特例等に関する法律)

- テロ資金提供処罰法(正式名称:公衆等脅迫目的の犯罪行為のための資金等の提供等の処罰に関する法律)

- 国際テロリスト財産凍結法(正式名称:国際連合安全保障理事会決議第千二百六十七号等を踏まえ我が国が実施する国際テロリストの財産の凍結等に関する特別措置法)

その中で、犯罪収益移転防止法に関わる内容は以下のとおりです。

| 犯罪による収益の移転防止に関する法律の一部改正として、司法書士等、行政書士等、公認会計士等及び税理士等が顧客等との間で行う取引時の確認事項に、取引を行う目的等の事項を追加するほか、行政書士等、公認会計士等及び税理士等が行う疑わしい取引の届出に関する規定を整備する。また、外国為替取引及び電子決済手段の移転に係る通知事項に、支払又は移転の相手方の本人特定事項等を加えるほか、暗号資産の移転についても通知義務の対象とする。 |

特に最後に記述されている「暗号資産の移転における通知義務」とは、具体的には「トラベルルール」のことを指します。これは、利用者の依頼を受けて電子決済手段の移転を行う際に、顧客情報を、移転先の電子決済手段等取引業者に通知する義務のことで、資金の流れを追跡しやすくすることへの期待から、FATFが各国において導入・履行することを求めている内容です。

※ここで記載している暗号資産の中に、暗号資産型ステーブルコイン(DAIなどアルゴリズムで価値の安定を試みるものなど)も含まれます。ステーブルコインの取り扱いなどの詳細については、2022年6月3日参院本会議で可決・成立した改正資金決済法の解説レポートをご覧ください。

▶︎改正資金決済法のポイントとは。ステーブルコインの扱いや犯罪収益移転防止法への影響等について専門家がわかりやすく解説

特定事業者の種類と、JAFICの役割

犯収法では、「特定事業者」と呼ばれる以下の対象事業者が、通常の特定取引およびハイリスク取引を行う際に、「取引時確認」と呼ばれる手続きを法的義務として負うこととして定義されています。

- 金融機関等

- ファイナンスリース事業者

- クレジットカード事業者

- カジノ事業者

- 宅地建物取引業者

- 宝石・貴金属等取扱事業者

- 郵便物受取サービス事業者(いわゆる私設私書箱)

- 電話受付代行者(いわゆる電話秘書)

- 電話転送サービス事業者

- 司法書士又は司法書士法人

- 行政書士又は行政書士法人

- 公認会計士又は監査法人

- 税理士又は税理士法人

- 弁護士又は弁護士法人

この特定事業者の是正命令などの監督措置を担っているのが行政庁である金融庁であり、その特定事業者からの疑わしい取引の届出情報を集約・整理・分析して捜査機関などに提供するなどして、犯罪収益移転防止法施行の中心的役割を果たしている組織が、日本におけるFIU業務(※)を担うJAFIC(犯罪収益移転防止対策室)というわけです。

画像出典:新「40の勧告」の概要(JAFIC「令和6年 年次報告書」)

※FIU:Financial Intelligence Unitの略で「資金情報機関」と略される。各国FIU相互の情報交換の場として平成7年に発足したエグモント・グループは、FIUについて「国のマネー・ローンダリング対策を支えるべく、金融機関等からの届出情報を受理・処理し、当局に通知する中央機関であり、法執行機関に重要な情報交換の道筋を提供するものである」と表現している。

画像出典:新「40の勧告」の概要(JAFIC「令和6年 年次報告書」)

JAFICの任務については、警視庁ホームページにおいて以下のとおり定義されています。

JAFICは、犯罪による収益の移転防止の重要性について国民の理解を深めつつ、犯罪収益移転防止法に規定されている

- 疑わしい取引に関する情報の集約、整理及び分析並びに捜査機関等への提供

- 外国FIUに対する情報の提供

- 犯罪による収益の移転の状況の調査及び分析を行った上での犯罪収益移転危険度調査書の作成と公表

- 特定事業者による措置を確保するための情報の提供や行政庁による監督上の措置の補完

のほか、マネー・ローンダリング対策等の法制度や各種施策の立案・調査、マネー・ローンダリング対策等に関する国際的な規範の策定に対する参画等の業務に当たっています。

-引用元:警視庁ホームページ「犯罪収益移転防止対策室(JAFIC)とは」

犯収法に登場する専門用語を理解する

犯収法には、何点か専門用語が登場します。それぞれが似たような用語で分かりにくいので、特定事業者に課された義務の内容を確認していく前に、まずは以下で体系的にまとめて解説していきます。

「特定業務」と「特定取引等」

そもそも、特定事業者が行う業務の全てが届出義務の対象になるかというと、そうではありません。それぞれの事業者においては、義務の対象となる業務範囲が「特定業務」として定められています。特定事業者の特定業務に課されている義務は、以下の通りです。

- 取引時確認

- 確認記録の作成・保存(7年間保存)

- 取引記録等の作成・保存(7年間保存)

- 疑わしい取引の届出(※司法書士等の士業者を除く)

- コルレス契約締結時の厳格な通知

- 外国為替取引に係る通知

- 取引時確認等を的確に行うための措置

この中で、例えば取引時確認や確認記録の作成・保存が必要となるのは、特定業務の中でもさらに一定の取引である「特定取引等」とされています。

これら「特定事業者」「特定業務」「特定取引等」の関係をまとめたものが、以下の図となります。

画像出典:特定事業者の義務と範囲(JAFIC「犯罪収益移転防止法の概要」)

ちなみに、それぞれの特定事業者に対する義務の概要については、JAFICよりまとまった表が提供されています。

画像出典:特定事業者の義務と範囲(JAFIC「犯罪収益移転防止法の概要」)

画像出典:特定事業者の義務と範囲(JAFIC「犯罪収益移転防止法の概要」)

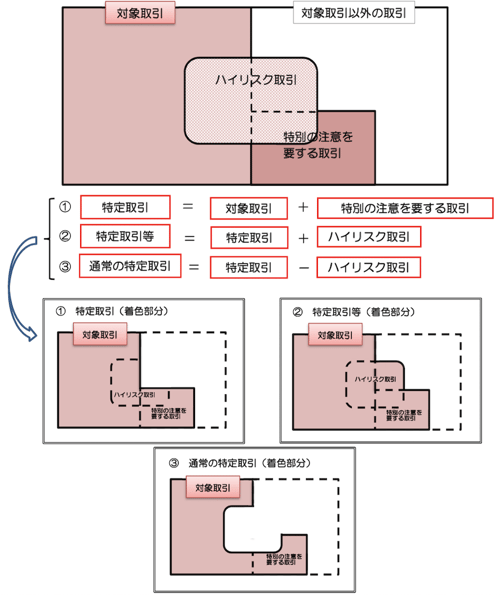

特定取引等=特定取引+ハイリスク取引

上述の「特定取引等」は、具体的には「特定取引」と「マネー・ロンダリングに用いられる恐れが特に高い取引」(以下、ハイリスク取引)に分かれています。いずれの取引であるかによって、犯収法における確認事項や確認方法が異なってきます。

特定取引

まず特定取引は、以下の通り、さらに2つの類型取引に分かれます。

- 対象取引

- 特別の注意を要する取引

「対象取引」とは、犯収法施行令第7条に記載されている取引群のことを示し、預貯金口座の開設や大口現金取引、クレジットカードの締結など、事業者や業態ごとに規定されています。

もう一つの「特別の注意を要する取引」とは、上述の対象取引以外で、マネーロンダリングの疑いがあると認められる取引、および同種の取引の態様と著しく異なる態様で行われる取引のことを示します。

各特定事業者ごとに定義されている特定業務、および特定取引についても、JAFICよりまとまった表が提供されています。

画像出典:特定事業者の特定義務と特定取引(JAFIC「犯罪収益移転防止法の概要」)

画像出典:特定事業者の特定義務と特定取引(JAFIC「犯罪収益移転防止法の概要」)

ハイリスク取引

もう一つハイリスク取引とは、以下のいずれかに該当する取引のことを示します。

- なりすましの疑いがある取引、または本人特定事項を偽っていた疑いがある顧客等との取引

- イラン及び北朝鮮など、特定国等に居住・所在している顧客等との取引

- 外国PEPs(Politically Exposed Persons:重要な公的地位にある者)との取引(※)

※外国PEPsについては、具体的には以下の対象者を示します。

①外国の元首

②外国において下記の職にある者

・我が国における内閣総理大臣その他の国務大臣及び副大臣に相当する職

・我が国における衆議院議長、衆議院副議長、参議院議長又は参議院副議長に相当する職

・我が国における最高裁判所の裁判官に相当する職

・我が国における特命全権大使、特命全権公使、特派大使、政府代表又は全権委員に相当する職

・我が国における統合幕僚長、統合幕僚副長、陸上幕僚長、陸上幕僚副長、海上幕僚長、海上幕僚副長、航空幕僚長又は航空幕僚副長に相当する職

・中央銀行の役員

・予算について国会の議決を経、又は承認を受けなければならない法人の役員

③過去に1又は2であった者

④1~3の家族

⑤1~4が実質的支配者である法人

後述する通り、ハイリスク取引を行う場合は、通常の特定取引以上に厳格な方法で各種事項を確認する必要があり、また確認事項も増えることになります。

特定取引とハイリスク取引の関係

ここまで見てきた特定取引とハイリスク取引、および特定取引等や通常の特定取引は、それぞれの違いが分かりにくいかと思います。JAFICでは、それらの関係をまとめた以下の図が提供されています。

画像出典:特定取引とハイリスク取引の関係(JAFIC「犯罪収益移転防止法の概要」)

顧客および代表者等に対する「取引時確認」

ここまで見てきた特定事業者による特定取引等に際して、法的義務として定められているものの一つが「取引時確認」です。犯収法では、顧客に対する確認について、以下の取引時確認が定義されています。

|

《顧客に対する通常の特定取引の取引時確認》

|

|

《顧客に対するハイリスク取引の取引時確認》

※本人特定事項および実質的支配者については、通常の特定取引よりも厳格な方法で確認することとされている |

例えば顧客が法人である場合や、自然人の顧客等の代理人が取引の任に当たっているなど、特定取引等の任に当たっている自然人が顧客等ではない場合には、その顧客等の本人特定事項の確認に加えて、当該取引の任に当たっている代表者等の本人特定事項の確認を行う必要があります。

ここでいう「代表者等」とは、一般的に法人を代表するような立場の自然人(代表取締役など)を示すのではなく、実際に特定取引等の任に当たっている人のことを示します。

ちなみに、この代表者等の本人特定事項を確認するにあたっては、代表者等が委任状を有していることや、電話によって代表者等が顧客等のために取引の任に当たっていることが確認できることなど、代表者等が顧客等のために特定取引等の任に当たっていると認められる事由が必要になります。

実質的支配者の確認方法

実質的支配者とは、法人の事業経営を実質的に支配することが可能となる関係にある者を示し、誰が該当するかについては以下の通り、法人の性質に従って定められています。

| 事業形態 | 「実質的支配者」に該当する方 |

|

・非上場の株式会社 ・有限会社 ・投資法人 ・特定目的会社 等 |

・議決権が50%を超える個人または法人がいる場合 ・議決権が50%を超える個人または法人がいない場合 ※議決権が25%を超える株主がいない場合、「実質的支配者なし」となる |

|

・合名会社 ・合資会社 ・合同会社 ・一般社団法人 ・一般財団法人 ・学校法人 ・医療法人 ・宗教法人 ・社会福祉法人 ・特定非営利活動法人 等 |

・法人を代表する人が「実質的支配者」となる 例)代表社員、代表理事、理事長、代表役員等 ※代表する人が複数いる場合は、全員が「実質的支配者」となる |

|

・上場企業 ・国 ・地方公共団体 ・独立行政法人 |

・「実質的支配者なし」 |

この実質的支配者の確認方法は、通常の特定取引とハイリスク取引で、確認方法が異なります。通常の特定取引においては、当該顧客等の代表者等から、実質的支配者の本人特定事項について申告を受ける方法とされています。またハイリスク取引の場合は、顧客等の株主名簿(資本多数決の原則を採る法人の場合)、登記事項証明書(資本多数決の原則を採る法人以外の法人の場合)などの書類を確認し、かつ、実質的支配者の本人特定事項について当該顧客等から申告を受ける方法とされています。

自然人と法人の2種類ある本人確認

なお、ここまでも言及した通り、犯収法では本人確認の対象として「自然人」(以下、個人)と「法人・人格のない社団又は財団」(以下、法人)の2つが定義されています。自然人とはすなわち私たち人間のことです。

自然人か法人かによって、確認するべき項目やフローが異なることになるので、本記事では両方についての詳細を確認していきます。

本人特定事項の確認について

先述の通り、特定事業者は運転免許証をはじめとする公的証明書などによって、個人または法人のいずれの場合も、本人特定事項を確認する必要があります。それぞれ、以下の本人特定事項の確認が義務として課されています。

- 個人:氏名・住居・生年月日

- 法人:名称・本店又は主たる事務所の所在地

以下、本記事では個人の本人特定事項の確認で必要となる書類と確認方法について見ていきます。

なお、法人の本人特定事項の確認で必要となる書類と確認方法については、以下の記事で詳述していますので、あわせてご覧ください。

▶︎犯罪収益移転防止法で定められる「法人の本人確認」とは?法概要とeKYCソリューション例について解説

個人の本人特定事項の確認に必要な書類

個人の本人特定事項の確認に必要な書類は、以下1〜3のいずれかが必要になります。

- 運転免許証、運転経歴証明書、在留カード、特別永住者証明書、マイナンバーカード、 旅券(パスポート)等。このほか、官公庁発行書類等で氏名、住居、生年月日の記載があり、顔写真が貼付されているもの。

- 各種健康保険証、国民年金手帳、母子健康手帳、特定取引等に使用している印鑑に係る印鑑登録証明書等

- 2番以外の印鑑登録証明書、戸籍謄本・抄本、住民票の写し・住民票記載事項証明書。このほか、官公庁発行書類等で氏名、住居、生年月日の記載があり、顔写真のないもの(ただしマイナンバーの通知カードを除く)

日本国内に在留していない外国人の場合は、上記の他に、日本国政府が承認した外国政府または国際機関の発行した書類で本人特定事項が記載されているものが必要となります。

また、日本国内に居住していない短期在留者(観光者等)で、旅券などの記載によって属する国における住居を確認できない外国人の場合は、上記に限らず、氏名と生年月日の記載がある旅券、および乗員手帳が必要となります。

なお、書類に上述の所在地が記載されていなかったり、もしくは書類記載の住所と現在の所在地が異なる場合は、以下のような補助書類を提示または送付して、現在の住居などを確認する必要があります。

- 納税証明書

- 社会保険料領収書

- 公共料金領収書官

- 公庁発行書類等(有効期間又は有効期限のあるものにあっては特定事業者が提示又は送付を受ける日において有効なものに、その他のものにあっては領収日付の押印又は発行年月日の記載のあるもので、その日付が提示又は送付を受ける日の前6ヶ月以内のものに限る)

通常の特定取引における個人の本人特定事項の確認方法

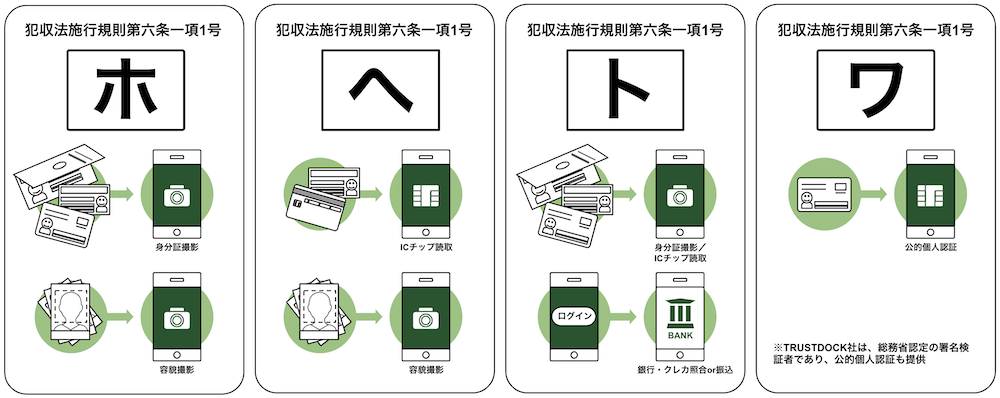

通常の特定取引において、法人の本人特定事項を確認する方法としては、対面・非対面・本人限定郵便・電子署名の4手法があります。ここでは犯収法施行規則 第六条の内容(イ〜カ)の概要を以下に記します。

| イ | 対面にて写真付き本人確認書類1点の提示 |

| ロ |

対面にて写真なし本人確認書類1点の提示 |

| ハ | 対面にて写真なし本人確認書類2点の提示 |

| ニ |

対面にて写真なし本人確認書類1点の提示 |

| ホ |

専用ソフトウェアにて、写真付き書類の写し1点(厚みその他の特徴&本人確認時に撮影されたもの)の送信 |

| ヘ |

専用ソフトウェアにて、写真付き・ICチップ付き本人確認書類のIC情報の送信 |

| ト |

専用ソフトウェアにて、写真付き書類の写し1点(厚みその他の特徴&本人確認時に撮影されたもの)の送信 or 写真付き・ICチップ付き本人確認書類のIC情報の送信 |

| チ |

本人確認書類の原本1点の送付 or 写真付き・ICチップ付き本人確認書類のIC情報の送信 or 専用ソフトウェアにて写真付き書類の写し1点(厚みその他の特徴&本人確認時に撮影されたもの)の送信 |

| リ |

本人確認書類2点の送付 or 本人確認書類の写し1点+補完書類1点の送付 |

| ヌ |

※給与振込用口座の開設、または有価証券取引でマイナンバー取得済みの場合が該当 本人確認書類の写し1点の送付 |

| ル | 本人限定郵便(受取時の確認書類は、写真付き本人確認書類である必要ありのもの) |

| ヲ | 電子証明書+電子署名 |

| ワ | 公的個人認証(電子署名) |

| カ | 特定認証業務の電子証明書+電子署名 |

【重要】2027年4月以降はマイナンバーカードの公的個人認証サービスを含むICチップ確認の手法が主流となる

現行の特定事業者においては、これまで「ホ方式」(身分証の撮影画像+目視確認)が主流でしたが、偽造身分証による犯罪に巻き込まれるリスク防止の観点から、公的個人認証サービスを使ってマイナンバーカードのICチップを読み取る「ワ方式」への移行が進んでいます。

デジタル庁から発表されている方針としても、非対面の方式においては、今後はマイナンバーカードを利用した公的個人認証サービス(現在のワ方式)に一本化し、運転免許証などの画像送信や、顔写真のない本人確認書類を用いる方式は廃止される方針で進んでいます。

これは、2023年6月9日に閣議決定された「デジタル社会の実現に向けた重点計画」の内容を踏襲したものとなります。

ここでは、目指すべきデジタル社会の実現に向けて政府が迅速かつ重点的に実施すべき施策が明記されたわけですが、その中の主要トピックの一つとしてマイナンバーカードの機能拡充や安全・安心対策に関する項目が挙げられています。特に「③『オンライン市役所サービス』の推進」と題された中見出し部分においては以下のように記述されており、行政/自治体手続きDXからのアプローチにおいても公的個人認証サービスの活用が前提とされています。

|

犯罪による収益の移転防止に関する法律51、携帯音声通信事業者による契約者等の本人確認等及び携帯音声通信役務の不正な利用の防止に関する法律52(携帯電話不正利用防止法)に基づく非対面の本人確認手法は、マイナンバーカードの公的個人認証に原則として一本化し、運転免許証等を送信する方法や、顔写真のない本人確認書類等は廃止する。対面でも公的個人認証による本人確認を進めるなどし、本人確認書類のコピーは取らないこととする。 引用:デジタル庁「デジタル社会の実現に向けた重点計画」p54 |

これを踏まえて、2024年6月21日に閣議決定された「デジタル社会の実現に向けた重点計画」でも、今後犯罪収益移転防止法および携帯電話不正利用防止法に基づく本人確認手法は、マイナンバーカードの公的個人認証サービスに原則一本化し、身分証画像を送信する方法や顔写真のない本人確認書類は廃止する、との内容が盛り込まれています。

出典:デジタル庁「デジタル社会の実現に向けた重点計画 第4 ⼯程表」

それらを反映した改正犯罪収益移転防止法施行規則は、2027年4月1日の施行を予定しており、それに先駆けて2025年2月28日には警察庁からも「犯罪による収益の移転防止に関する法律施行規則の一部を改正する命令案」に対する意見の募集についてが発出されています。改正の概要としては、以下となります。

- 自然人の本人特定事項の確認方法につき、本人確認書類の画像情報の送信を受ける方法、本人確認書類の写しの送付を受ける方法を原則廃止(※1)し、マイナンバーカードの公的個人認証に原則一本化(※2)する。

※1:一部法人の被用者の給与等の振込口座の開設等、なりすまし等のリスクが低い類型を除く。※2: ICチップ付きの本人確認書類(運転免許証等)のICチップ情報の送信を受ける方法等、なりすまし等のリスクが低いものは存置する。

- 法人の本人特定事項の確認方法につき、本人確認書類の原本又は写しの送付を受ける方法について、写しの利用を不可とし、原本に限定する。

- ICチップ付きの本人確認書類を保有しない者等への対応として、偽造を防止するための措置が講じられた一定の本人確認書類(住民票の写し等)の原本の送付を受け、かつ、取引関係文書を転送不要郵便物等として送付する方法を存置するなど、必要な補完措置を整備する。

現在の犯罪収益移転防止法施行規則に沿って、運転免許証などの画像送信や顔写真のない本人確認書類を用いる方式を採用している特定事業者は、今後、ICチップを用いる方式へと移行する必要があると言えます。

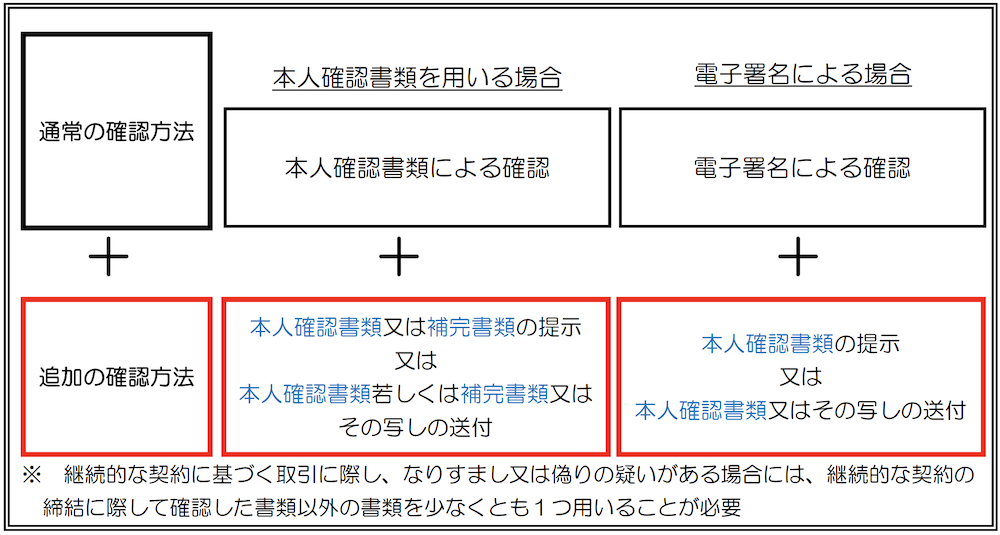

ハイリスク取引における個人の本人特定事項の確認方法

ここまでは通常の特定取引における法人の本人特定事項の確認方法を見てきましたが、ハイリスク取引の場合は、ここまで見てきた確認方法に加えて、追加の本人確認書類又は補完書類の提示又は送付を受けるとされています。具体的には以下の図の通り、なりすまし又は偽りの疑いがある場合は、契約時確認において確認した書類以外の書類を、少なくとも1つ用いる必要があります。

画像出典:ハイリスク取引の際の本人特定事項の確認方法(JAFIC「犯罪収益移転防止法の概要」)

取引を行う目的、および職業・事業の内容の確認方法

特定取引には、以上で見てきた本人特定事項の確認の他に、取引を行う目的や事業の内容、そして資産および収入の状況の確認が、それぞれ必要となります。以下、それぞれの内容と方法について見ていきましょう。

取引を行う目的の確認方法

「取引を行う目的」とは、その名の通り、その取引によって達成したい事柄を示します。この取引を行う目的の確認方法としては、通常の特定取引とハイリスク取引、いずれであっても顧客等又はその代表者等から「申告を受ける方法」とされており、口頭での確認や、特定事業者が作成した類型のチェックリストのチェック等による確認となります。

職業の確認方法

「職業」もその名の通り、個人が日常的に従事する仕事等のことを示します。この職業の確認方法としては、通常の特定取引とハイリスク取引いずれであっても、該当個人から申告を受ける方法とされています。これも取引を行う目的の確認方法と同様で、口頭での確認や、特定事業者が作成した類型のチェックリストのチェック等による確認となります。

資産および収入の状況の確認方法

資産および収入の状況とは、ハイリスク取引の場合のみ発生する確認事項です。具体的には取引額が200万円を超える財産の移転を伴うものである場合のみに発生し、顧客等が当該取引を行うに相応な資産・収入を有しているかという観点から確認を行うものとなります。確認書類としては以下のものが挙げられます。

- 源泉徴収票

- 確定申告書

- 預貯金通帳

- その他資産および収入の状況を示す書類

なお、この確認事項については、疑わしい取引の届出を行うか否かの判断ができる程度に行うこととされていて、必ずしも資産・収入の全てを確認する必要はありません。どれくらいの範囲・程度で確認を行うかについては一律には定められていないので、各特定事業者が判断する必要があります。

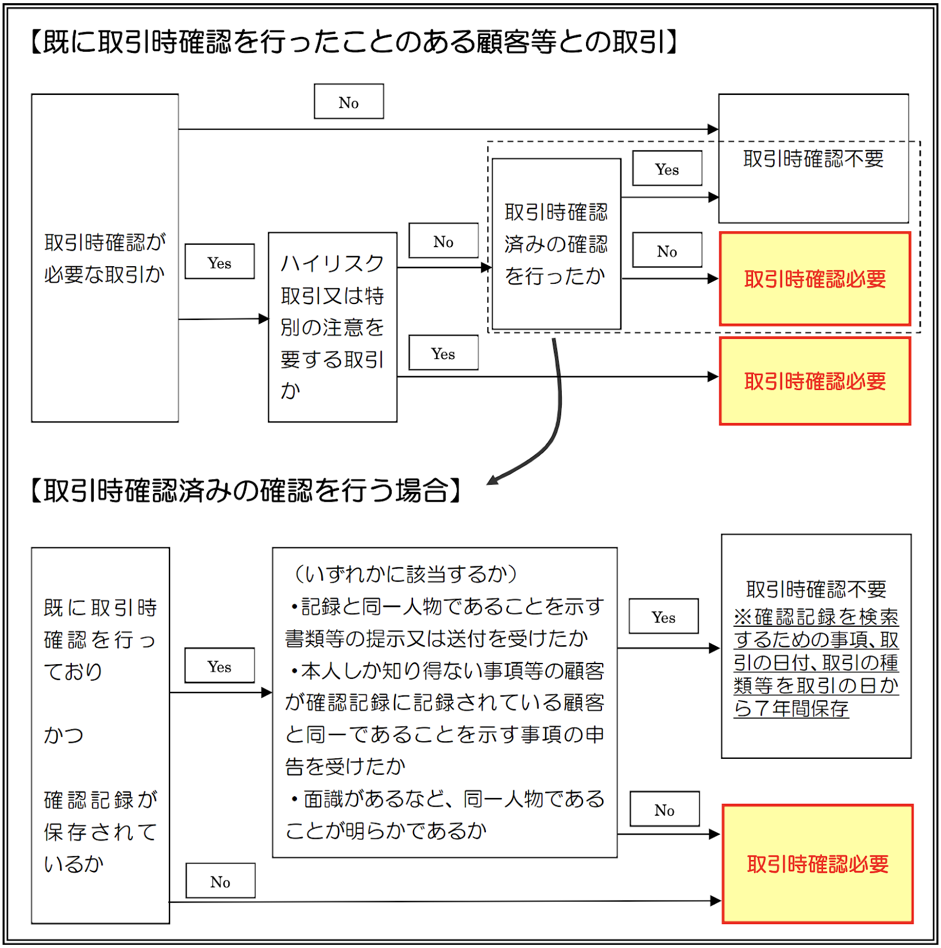

すでに取引時確認をしたことのある顧客との取引について

ここまでは主に、個人との初回の契約(オンボーディングの契約など)における取引時確認の内容について見ていきました。

一方で、既に取引時確認を行っており、かつ、後述する通り当該取引時確認についての記録(確認記録)を保存している場合には、通常の特定取引を行う場合については、以下の対応を行うことによって、改めて取引時確認を行う必要はないとされています。

顧客等から記録されている者と同一であることを示す書類等の提示又は送付を受けるか、顧客等しか知り得ない事項等の申告を受けることで、顧客等が当該記録と同一であることを確認するとともに、

確認記録を検索するための事項・取引等の日付・取引等の種類を記録して、取引の日から7年間保存する。

なお上述の前者の部分について、特定事業者が該当の顧客と面識がある場合など、記録されている者と同一であることが明らかな場合は、この限りではないとされています。

画像出典:取引時確認済みの確認を行う場合(JAFIC「犯罪収益移転防止法の概要」)

取引時確認以外で、特定業務に課されている義務の概要

冒頭にお伝えした通り、特定事業者の特定業務に課されている義務は、以下の通りとなります。

- 取引時確認

- 確認記録の作成・保存(7年間保存)

- 取引記録等の作成・保存(7年間保存)

- 疑わしい取引の届出(※司法書士等の士業者を除く)

- コルレス契約締結時の厳格な通知

- 外国為替取引に係る通知

- 取引時確認等を的確に行うための措置(※カジノ事業者については、特定複合観光施設区域整備法において別途その義務が定められています)

ここまで解説した内容は、主に「取引時確認」に関わる内容となり、この他にも計6つの確認・対応事項が定義されています。本記事では上記について詳述は避けますが、以下に概要のみ記載します。

確認記録の作成・保存

特定事業者が取引時確認を行った場合には、直ちに「確認記録」を作成し、特定取引等に係る契約が終了した日から「7年間」は保存しなければならないとされています。これは、顧客等が個人と法人のいずれかであるかや、取引の方法、本人確認書類の提示の手法によって、記録すべき事項かが異なります。

また、取引時確認の方法に応じて、添付すべき書類の有無や内容も変わることから、各ケースに応じた要件を確認する必要があります。

取引記録等の作成・保存

特定事業者は、特定業務に係る取引を行った場合等において、その「取引等に関する記録」を直ちに作成し、当該取引等が行われた日から「7年間」は保存しなければならないとされています。

特定取引等に当たらない取引も、特定業務に含まれるものであれば取引記録の作成が必要となります。ただしこの場合、残高照会など財産の移動を伴わない取引や、1万円以下の財産の移転にかかる取引といった、特定業務に係る取引を行ったとしても取引記録等を作成・保存する必要がないケース(士業者を除く特定事業者の場合)があることも、認知しておく必要があります。

疑わしい取引の届出

司法書士や行政書士などの士業者を除く特定事業者は、以下2点のいずれかが認められた場合には、疑わしい取引の届出を行政庁に行うこととされています。

- 特定業務において収受した財産が犯罪による収益である疑いがある

- 顧客等が特定業務に関し組織的犯罪処罰法第10条の罪もしくは麻薬特例法第6条の罪に当たる行為を行っている疑いがある

こちらは、取引に従事する特定事業者の職員の経験と知識によって支えられてい る制度であるといえ、確認記録や取引記録を保存することにより資金の流れをトレースできるようにして、その上で届出を行うことで、該当の情報を捜査に役立てることができると期待されている。また、特定事業者を利用して犯罪収益が受け渡しされることも防止し、特定事業者が行う業務に対する社会的信頼性を高めて、かつ企業におけるリスク管理にも寄与するものだといえます。

コルレス契約締結時および外国為替取引に係る通知

特定事業者の中でも金融機関等だけは、外国銀行とコルレス契約(※)を締結する際に、相手方の体制を確認しなければならないとされています。

※コルレス契約:外国為替取引において、その条件や事務手続きなど為替業務代行において金融機関が海外の金融機関と結ぶ契約のこと

また同様に金融機関等だけは、外国為替取引を委託するときに、顧客に係る本人特定事項等を通知して行わなければならないとされています。

取引時確認等を的確に行うための措置

特定事業者は、取引時確認をした事項に係る情報を最新の内容に保つための措置を講じ、使用人に対する教育訓練の実施や取引時確認等に関する規程の作成、リスク評価や情報収集・記録の精査、統括管理者の選任などといった、取引時確認等を的確に行うための各種措置を行うように務める必要があるとされています。

犯収法におけるeKYCソリューション例

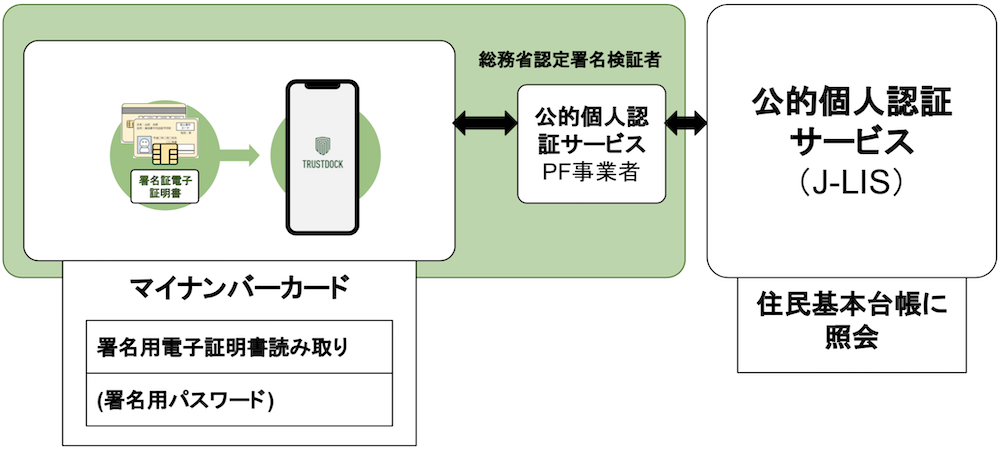

ここまで見てきた取引時確認の本人特定事項について、TRUSTDOCKでは各種要件へ対応可能なeKYCソリューションを提供しています。先述の通り、今後はマイナンバーカードの公的個人認証サービスを含むICチップ確認の手法が主流となることから、ここでは「ワ方式」と「へ方式」に焦点を絞ってご紹介します。

ワ方式(公的個人認証サービス:JPKI)

ワ方式とは、顧客のマイナンバーカードにあるICチップをスマートフォンで読み取り、J-LISが提供する公的個人認証サービス(JPKI:Japanese Public Key Infrastructure)を用いることで本人確認を完了する方法です。

J-LISとは「地方公共団体情報システム機構」のことで、同機構が提供する公的個人認証サービスは、インターネットを通じて安全・確実な行政手続きなどを行うために、他人によるなりすまし申請や電子データが通信途中で改ざんされていないことを確認するための機能を提供するものです。これは、電子署名等に係る地方公共団体情報システム機構の認証業務に関する法律第17条第1項第6号の規定に基づき、総務大臣認定事業者のみ利用が可能となっています。

ワ方式の要件で公的個人認証サービスを利用する場合には、ICカードの読み取りデバイス(スマートフォン含む)を通じて、マイナンバーカードの署名用電子証明書を用いて、特定取引等に関する情報(口座開設申込書など)に電子署名〜署名検証〜証明書の失効確認を行い、オンライン本人確認を完了させる流れになります。

アプリへの組み込みなど利用ハードルが高い要件ではありますが、TRUSTDOCKによるデジタルIDウォレットのようにスマートフォンでマイナンバーカードが読み取れるアプリがあれば、およそ10秒程度で郵送不要、目視確認不要のeKYCができます。マイナンバーカードを持っているユーザーにとっては対応完了までのスピードが最も早く、事業者側にとっても確認の工数が低く、かつセキュリティ対策が高い手段となっています。

公的個人認証サービスのメリット

運営団体であるJ-LIS(地方公共団体情報システム機構)への失効確認により、最新かつ正しい基本4情報が取得できるなど、以下のようなメリットが挙げられます。

- 身分証の正当性を目視に頼らずに確認できるので、券面の偽造対策になる

- その場で電子署名を施すため、身分証の交付時にICチップ内に電子署名が格納される方式よりもセキュア

- 申請データに電子署名することができ、申し込みデータの改ざん防止や否認防止になる

- 申請者と身分証との紐づけに容貌(セルフィー)撮影の必要がないため、心理的ハードルが低い

- 申告情報(氏名・住所など)との突合を不要化または自動化できる

- 読み取りから完了まで数秒で済む

従来のeKYC導入においては、身分証の撮影画像+目視確認の「ホ方式」が主流でしたが、前述した同方式廃止の流れから、マイナンバーカードのICチップ読取型であるワ方式への移行が進んでいる状況です。

ホ方式による本人確認フロー例

ホ方式による本人確認フロー例

以下は、現状で最も多く選択されている手法のホ方式と、今後増えるであろう公的個人認証サービス(犯罪収益移転防止法におけるワ方式)の比較表です。

|

ワ方式 |

ホ方式 | |

| 手法の概要 | ICチップの電子証明書を利用 | 身分証と容貌の撮影 |

|

対応する |

マイナンバーカードのみ |

写真付き身分証明証:7点 |

| 顧客の所要時間 | 約20秒 | 約60秒 |

| 審査時間 | 即時 |

数時間〜数日(目視確認のため) ※TRUSTDOCKのBPOサービス利用の場合は数分〜数時間 |

※公的個人認証サービスについては以下の記事もご参照ください。

▶︎公的個人認証サービス(JPKI)とは?ホ方式廃止に向けた、マイナンバーカード×本人確認の新たなトレンドを解説

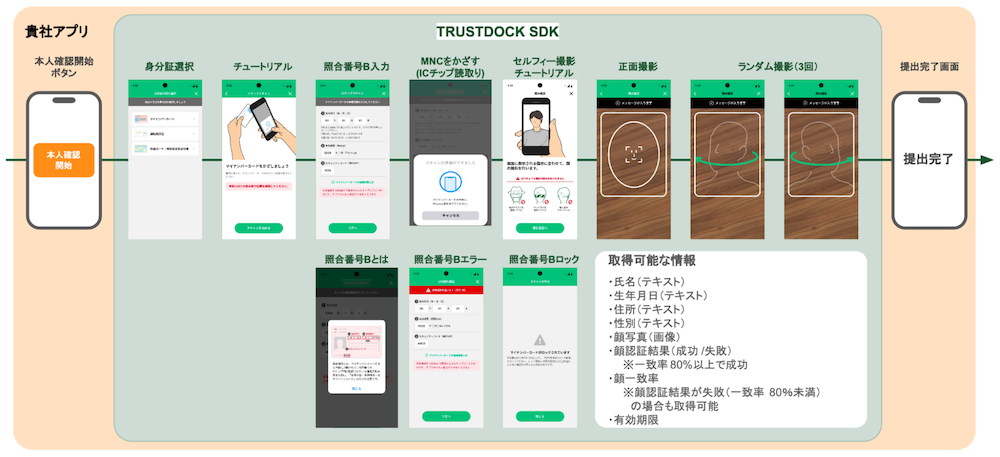

へ方式(ICチップ情報の送信+容貌撮影)

マイナンバーカードを使ったヘ方式での遷移例

マイナンバーカードを使ったヘ方式での遷移例

へ方式とは、顧客から写真付き本人確認書類のICチップ情報と、本人の容貌画像の送信を受ける方法です。必要となるのは、身分証等に埋め込まれたICチップ情報と、本人の容貌を撮影した画像データ1点です。

例えばマイナンバーカードを使ってへ方式の本人確認を実施する場合、カードのICチップに格納されている「券面AP」から顔写真を、「券面事項入力補助AP」から基本4情報をそれぞれ抽出し、前者に関してはICチップ内にある顔画像(白黒)とその場で撮影した本人の顔写真を比較・自動判定し、一致率を返却することでなりすましを防止します。

ワ方式(公的個人認証サービス利用の手法)に対して、身元確認保証のレベルは下がりますが、ICチップ読み取りによる確認手法であり、またマイナカードの他にも運転免許証や在留カードといった身分証の利用が可能です。

ワ方式(公的個人認証サービス)とへ方式、どっちを採用するべきか?

廃止予定のホ方式とワ方式、それからへ方式の確認項目に関する違いをまとめたものが以下となります。

また、ホ方式が廃止された際に、ユーザーがどの本人確認手法を使うのが良いかを表したフローチャートが以下になります。ポイントは、マイナンバーカードによるワ方式が利用できない場合における、へ方式の受け皿としての弾力性の高さにあります。

ワ方式を利用する場合、ユーザーがマイナカードの署名用電子証明書パスワードを把握している必要があります。

把握していない場合は、代わりにへ方式としてマイナカードをスマホにかざしてもらうだけの運用が可能ですし、マイナカードそのものを所持していないユーザーについても、免許証や在留カードをスマホにかざしてPINを入力する形でのへ方式の利用が考えられます。

そして、このどれにも該当しない場合は、最終手段として郵送による本人確認を行うという形で、手法としては大きく3パターンに分類されることになるでしょう。

なお、公的個人認証サービスはマイナンバーカードをかざして数秒で完了するシンプルな体験ですので、読み取りに利用するスマートフォンアプリの品質が重要です。TRUSTDOCKでは、2024年までに100万人を超えるユーザーに公的個人認証を提供してきた実績があり、TRUSTDOCKアプリとSDKはその圧倒的な数のユーザーの声を元に改善を重ねてきましたので、採用いただくことでなめらかなユーザー体験を提供することができます。

※TRUSTDOCKアプリについてはこちらをご覧ください

TRUSTDOCKの法人確認ソリューション

ここまで見てきた3軸の法人確認について、TRUSTDOCKでは、それぞれについてAPI経由でのソリューションを提供しています。具体的には、以下のソリューション構成となっており、いずれも24時間365日の稼働で運用しております。

- 存在確認:法人番号による法人確認API、法人確認業務API、個人身元確認業務API、補助書類確認業務API(委任状)

- リスクチェック:DB検索サービス(記事DB/人物DB)

- 住所確認:郵送業務API(ハガキ)

以下は、銀行における法人口座開設を想定して「法人番号による法人確認API」「個人eKYC」「委任状の提出」を組み合わせたケースを図示しています。

事業者の課題箇所に合わせて新規登録から一気通貫でDXすることもできますし、一部を利用してピンポイントの課題を解決することもできます。以下、それぞれのAPIソリューションの内容をご紹介します。

事業者の課題箇所に合わせて新規登録から一気通貫でDXすることもできますし、一部を利用してピンポイントの課題を解決することもできます。以下、それぞれのAPIソリューションの内容をご紹介します。

法人の存在確認

TRUSTDOCKでは法人の存在確認ソリューションとして、大きく2つのAPIを提供しています。

法人番号による法人確認API

これまで事業者が書類をもって法人確認を行う場合、履歴事項全部証明書などを物理的に取得し、郵送で確認する必要がありました。事業者としては郵送という手間やコストが発生する上にサービス利用まで時間がかかるというデメリットがあり、また被確認側であるエンド事業社としても、登記簿を物理的に取得して郵送を受け取る必要があるので、双方にとってのペインポイントが顕著に発生している状況でした。

これに対してTRUSTDOCKでは「法人番号による法人確認API」を提供しています。事業者は法人名と法人番号を提出するだけで、TRUSTDOCKサイドで提出された法人番号をもとに商業・法人登記情報PDFを取得し、申請情報と突合確認し、必要情報一式を返却できるようになっています。

法人確認業務API(謄本提出による法人確認)

もう一つ、該当法人に履歴事項全部証明書を提出してもらい、別途、入力した自社サービスと法人登録情報と突き合わせることで、該当法人の確認を行う手法についてもAPIとしてご提供しています。(履歴事項全部証明書の発行取得業務は代行しておりません)

担当者の存在確認(個人eKYC)

個人の存在確認ソリューションとしても、TRUSTDOCKでは大きく2つのAPIを提供しています。

個人身元確認業務API

担当者が本当に存在する人物なのか、名乗っている人物が本人なのかどうかをチェックする手段として、本人確認をデジタル完結させるeKYCソリューションは有効です。TRUSTDOCKでは犯収法に準拠する各手法をご用意しており、中でも、ワ方式(公的個人認証)とへ方式(ICチップ読取)の導入ケースが増加しています。

ワ方式は、マイナンバーカードのICチップに格納された電子証明書を用いて、成りすまし、改ざん、送信否認の防止を担保し、インターネット上での本人確認や電子申請などを可能とする公的個人認証サービスを使った手法になります。

またへ方式は、マイナンバーカードのICチップに格納されている「券面AP」から顔画像を、「券面事項入力補助AP」から基本4情報をそれぞれ抽出し、前者に関してはICチップ内にある顔画像(白黒)とその場で撮影した本人の顔写真を比較・自動判定し、一致率を返却することでなりすましを防止する手法になります。

ワ方式(公的個人認証サービス利用の手法)に対して、身元確認保証のレベルは下がりますが、ICチップ読み取りによる確認手法であり、またマイナンバーカードの他にも運転免許証や在留カードといった身分証の利用が可能です。

詳細については、以下の記事もあわせてご覧ください。

▶︎公的個人認証サービス(JPKI)とは?「本人確認書類といえばマイナンバーカード」という未来に向けたトレンドを解説

補助書類確認業務API(委任状)

TRUSTODCKでは公的身分証以外の書類(例:公共料金領収書など)を提出していただき、利用者から申請された住所情報などと突き合わせることで、本人かどうかの確認を行うこともできます。例えば現場の担当者が、会社の許可なく勝手に法人アカウントの開設をしていないかなど、委任状の提出にて確認可能となっています。

以下のように、担当者本人の身分証アップに加えて、委任状をアップして確認するフローを設けることも可能です。

委任状の他にも、以下のようなものを補助書類として本人確認に利用可能となっています。(確認する情報項目は、あくまで「氏名/生年月日/住所/性別」の基本4情報のみになります。書類ごとのその他の項目は確認いたしません)

- 住民票

- 広域交付住民票

- 住民記載事項証明書

- 電気料金:支払い領収書

- ガス料金:支払い領収書

- 水道料金:支払い領収書

- 学生証

- 委任状

法人および担当者のコンプライアンスチェック(DB検索サービス(記事/人物))

TRUSTDOCKでは、コンプライアンスチェックソリューションとして「DB検索サービス(記事/人物)」を提供しています。具体的には、氏名、生年月日を使って、各種記事のデータベース(以下、記事DB)で検索・参照し、該当者らしき人物が検索ヒットするか否かを確認するものです。

DBには、先ほどお伝えした新聞記事などの「記事DB」と、反社会的人物をリストアップした「人物DB」があり、このいずれか、もしくはその両方を利用して検索していくこととなります。

個人の場合、全体の90〜97%が外部DBにて該当しないケースが多いため、自社で詳細確認する際にも、本APIで一次チェックすることで時間短縮が可能です。

住所確認(郵送業務API)

該当法人が申請している住所で、リアルな郵便物が届くかどうかの住所確認について、TRUSTDOCKでは「郵送業務API」を提供しています。

具体的には「V折圧着ハガキ」を用いて、申請住所が実在するかのチェック機能を提供しています。それぞれ郵送事業者とAPI連携しているからこそ、スムーズな郵送業務を行なうことができます。

なお、郵便到達の確認方法としてアクティベーションコードの併用も可能となっており、郵送物の中にアクティベーションコードを埋め込むことで、利用者が郵便受け取り後、即時にアカウント開設ができるように設計することも可能です。なおこの場合、アクティベーションコードを失念したり紛失するなどのリスクがある点には留意が必要です。

法人・個人身元確認〜目視確認まで一気通貫で対応し、早期手続きを可能に

最後に、ここまでお伝えしたソリューション群を活用した本人確認の流れをご紹介します。以下のフロー図は、先ほどご紹介した、銀行の法人口座開設を想定して「法人番号による法人確認API」「個人eKYC」「委任状の提出」を組み合わせたケースの再掲です。

犯収法における法人確認方法と取引担当者による委任状/取引関係文書の郵送有無についてまとめたものが以下の表です。例えば、法人番号による法人確認を通じて法人の代表権を持つ方が取引担当となる場合、委任状の提出は不要ですし、取引関係文書の郵送も不要です。一方で、同じ法人番号による法人確認であっても、従業員の方が取引担当となる場合、委任状の提出が必要ですし、取引関係文書の郵送も必要となります。

このように、オンラインサービスで法人会員の新規登録のプロセスにTRUSTDOCKの各種APIを組み込むことで、法人確認を夜間や土日を問わず即日ネット完結でき、確認完了までの待ち時間と社内の作業&管理コストが削減できます。

なお、最初の「新規登録」〜「確認」までのUI部分については、事業者様の方でご用意いただくものになります。以下が申込画面のサンプルです。こちらは法人に紐づく代表者で必要な情報を記入するケースの画面となりますが、代表者以外の担当者で進める場合は、法人に紐づくご担当者(代表者以外)で必要な情報を選択した上で記入いただく仕様となっています。

もちろん、補助書類による確認も可能で、例えば現場担当者が会社の許可なく勝手に法人アカウントを開設をしていないかなどについて、委任状の提出によって確認することも可能です。

本人確認業務に関して関係省庁や関連団体との連携を強化

今回は、犯収法の理解を深めるべく、同法施行の背景や経緯から、具体的な規制内容まで詳しく解説していきました。2020年4月1日施行の改正犯収法で郵送不要の新手法が定義されたからこそ、特定事業者におけるeKYCの活用に大きな期待が寄せられるようになったと言えます。

TRUSTDOCKでは、“本人確認のプロ”として企業のKYC関連業務をワンストップで支援するAPIソリューションを提供し、またデジタル身分証のプラットフォーマーとしてさまざまな事業者と連携しております。府省庁においては、金融庁には具体的な業務内容の確認を行い、総務省のIoTサービス創出支援事業では本人確認業務の委託先として採択されました。また、警察庁には犯罪収益移転防止法準拠のeKYCの照会などを行い、経済産業省とはマイナンバーカードを活用した実証実験や省内開催の研究会などでご一緒しています。

本人確認業務のオンライン化を進める際は、ぜひお気軽にお問い合わせください。

また、eKYCソリューションの導入を検討されている企業の方々や、実際に導入プロジェクトを担当されている方々のために、TRUSTDOCKではPDF冊子「eKYC導入検討担当者のためのチェックリスト」を提供しております。eKYC導入までの検討フローや、運用設計を行う上で重要な検討項目などを、計10個のポイントにまとめていますので、こちらもぜひご活用ください。

なお、eKYCの詳細については以下の記事でも詳しく説明しているので、併せてご覧ください。

▶︎KYCとは?あらゆる業界に求められる「本人確認手続き」の最新情報を徹底解説

▶︎eKYCとは?オンライン本人確認を徹底解説!メリット、事例、選定ポイント、最新トレンド等

(文・長岡武司)

記事内容の正確性、最新性および網羅性の確保に努めておりますが、本記事の利用により生じたいかなる結果についても、当社は一切の責任を負いかねます。ご利用にあたっては、適宜専門家にご相談の上、ご自身の判断と責任において行ってください。