2022年6月3日、参院本会議で改正資金決済法が可決・成立しました。

改正法では、これまで法的な枠組みが存在しなかった「ステーブルコイン」の流通の仲介を担う業者について、世界に先駆けた形で新たな登録制度が導入されています。またこの他にも、AML/CFTにフォーカスした規制も新たに盛り込まれているなど、近年急速に加速する金融のデジタル化に対応する観点から制度的な対応を図るものとなっています。

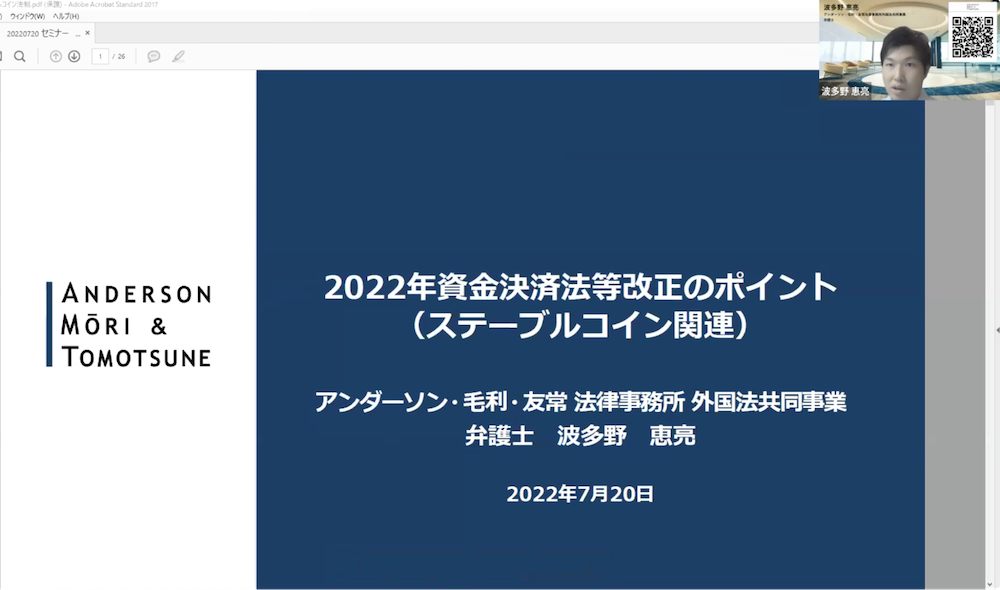

本記事では、日本で唯一のKYC専門会社であるTRUSTDOCKが2022年7月20日に実施したオンラインセミナーの概要をレポートします。ゲストは、アンダーソン・毛利・友常法律事務所 パートナー弁護士である波多野恵亮氏。ステーブルコインに関する改正を中心に、改正資金決済法の内容がわかりやすく解説いただきました。

※本記事の内容は取材日時点のものとなります。

解説者プロフィール

波多野 恵亮

アンダーソン・毛利・友常法律事務所

パートナー弁護士

任期付き公務員として、金融庁において、2016年及び2017年の2度にわたる銀行法改正(銀行業高度化等会社に関する制度、電子決済等代行業に関する制度等)及び下位法令の策定等を担当。当該経験を活かし、決済関連及び銀行グループの業務範囲関連の規制対応を特に専門分野とするほか、その他の金融規制対応やFinTech関連の幅広いリーガルアドバイスを行っています。著作として、デジタルマネー・デジタルアセットの法的整理(第1回~第4回)(NBL1157号~1163号)(共著)、「暗号資産・デジタル証券法」(商事法務・共著)など。

笠原 基和

株式会社TRUSTDOCK

パブリックアフェアーズ(当時)

2005年4月金融庁に入庁。金融商品取引法や銀行法をはじめとする金融制度の企画立案などを担当。外務省在シンガポール日本国大使館勤務(出向)を最後に2020年8月金融庁を退職。その後、日系コンサルティングファーム等を経て、2022年3月、TRUSTDOCKにPublic Affairs担当として入社。民間事業者、行政機関、国会議員等と協働しながら、デジタル社会における新しいルール形成を目指している。著書に『銀行法』(共著)、『逐条解説2016年銀行法、資金決済法等改正』(共著)など。

資金決済法と犯罪収益移転防止法と銀行法が改正の対象

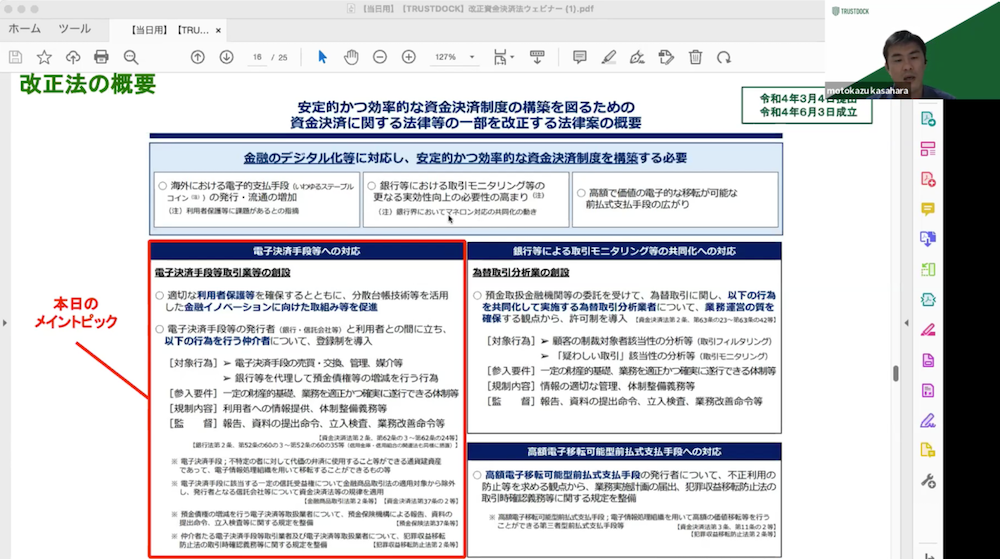

まずは今回の改正資金決済法の全体像について、TRUSTDOCKでパブリックアフェアーズを担当する笠原 基和より説明がなされました。

改正法の正式名称は「安定的かつ効率的な資金決済制度の構築を図るための資金決済に関する法律等の一部を改正する法律案」と、非常に長い名称ですが、これにもしっかりとした意味があります。

例えば「資金決済に関する法律『等』の一部を改正」ということで、メインの改正は資金決済法。加えて、この改正に関連して、その他の法律(例えば、銀行法や犯罪収益移転防止法(以下、「犯収法」)など)も改正されており、それらを複数束ねた改正であることがわかります。

また、改正名称の冒頭に「安定的・効率的な資金決済制度の構築」とあるのですが、これが改正法の全体を貫くテーマであり、また「安定的」・「効率的」というある種ベクトルを異にするフレーズが併記されていることから、「利用者保護」と「イノベーション促進」の両視点からの改正が盛り込まれていることもわかります。

その前提で、今回の法改正は大きく以下の3点で構成されています。

- 電子決済手段等への対応(いわゆるステーブルコインに関連する改正)

- 銀行等による取引モニタリング等の共同化への対応

- 高額電子移転可能型前払式支払手段への対応

今回のウェビナーでは、いわゆるステーブルコインに関連する改正が盛り込まれている「電子決済手段等への対応」がメイントピックとして据えられています。

画像出典:金融庁「安定的かつ効率的な資金決済制度の構築を図るための資金決済に関する法律等の一部を改正する法律案の概要」

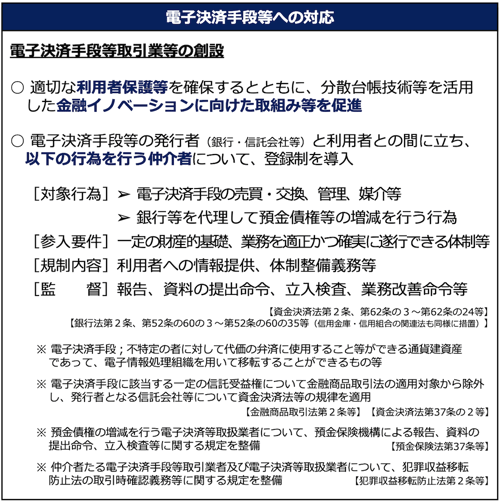

画像出典:金融庁「安定的かつ効率的な資金決済制度の構築を図るための資金決済に関する法律等の一部を改正する法律案の概要」

ちなみに、2番目の「銀行等による取引モニタリング等の共同化への対応」は、FATF審査結果等を踏まえた改正です。一般にマネー・ローンダリングは、対策が不十分なところが狙われやすい面があることなどを踏まえ、各銀行単独での取組みに加えて、一部マネロン対策業務を共同化して担える共同機関の創設を可能とする改正を行うものです。具体的には、複数の銀行から委託を受けて、取引モニタリング・フィルタリングを共同化して実施する業務を法律上の業(為替取引分析業)として位置付けるなどの改正が行われています。

また3番目の「高額電子移転可能型前払式支払手段への対応」は、一定の前払式支払手段を犯収法の対象とする改正です。プリペイドカードのような前払式支払手段は、利用者への現金での払戻しが行えないことなどを背景に、これまで犯収法の本人確認義務などの対象になっていませんでしたが、近年では、サービスの高度化に伴い、残高のチャージ額が高額であり、これを電子的に譲渡・移転できるようなものも出てきており、マネロンの手口も巧妙化してくる中、こうしたもののうち、一定の高額なものを犯収法の対象とする改正が行われています。

法改正の背景と経緯

次に、波多野氏より法改正の背景が説明されました。

ステーブルコインといえば、海外の暗号資産交換所を使ったことがある方であればUSDT(テザー)やUSDC(USDコイン)を一度は耳にしたことがあると思いますが、日本では対応する法的枠組みが一部欠けている状況であることから、これまでは国内での流通が実現していませんでした。

厳密にお伝えすると、現行法では、ステーブルコインの「発行行為」は、「為替取引」(資金の移動に関する業務)に該当することから、銀行および資金移動業者しか行えないことになります。一方で、先述のUSDTやUSDCといった海外発行のステーブルコインを国内流通させる「仲介行為」については、対応する法制が存在しなかったということになります。

ステーブルコインを取り巻く国際的な動向に目を向けると、たとえばFATF(金融活動作業部会)では、ステーブルコインは暗号資産と同様にマネロンリスクが高いとの指摘がなされているほか、FSB(金融安定理事会)などでも、各国にステーブルコインに関する制度整備を求めています。

こうした状況を踏まえ、日本は他国に先駆けて整備を進めたということです。具体的には、2021年10月より金融審議会・資金決済ワーキンググループが議論を開始し、2022年1月には報告(以下、WG報告)を公表。この内容を踏まえた改正法案が3月に国会提出され、6月に成立・公布されるに至っています。

本改正法の「施行」は公布から1年以内とされており、政令や内閣府令といった下位法令およびガイドラインなどの内容については今後パブコメを経て確定されることになりますが、2022年6月6日より金融庁「デジタル・分散型金融への対応のあり方等に関する研究会」がこれを見越した議論を再開しており注目すべきものとなっています。その後、改正法は、2023年春頃の施行が予想されます。

(画像提供:波多野 恵亮氏)

(画像提供:波多野 恵亮氏)

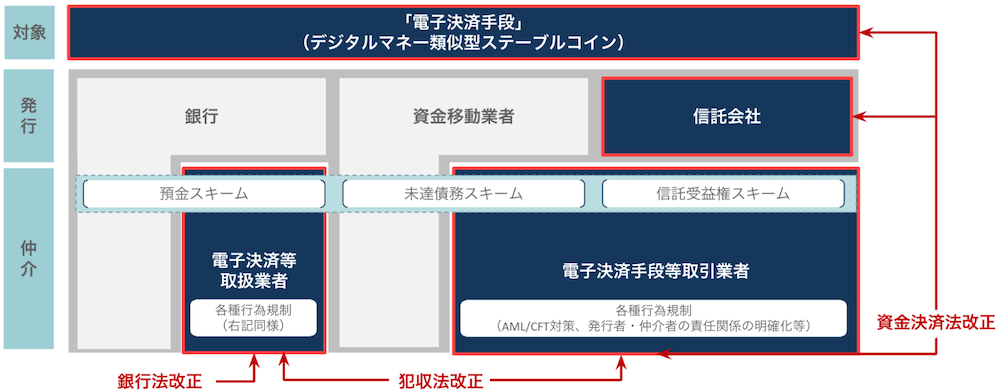

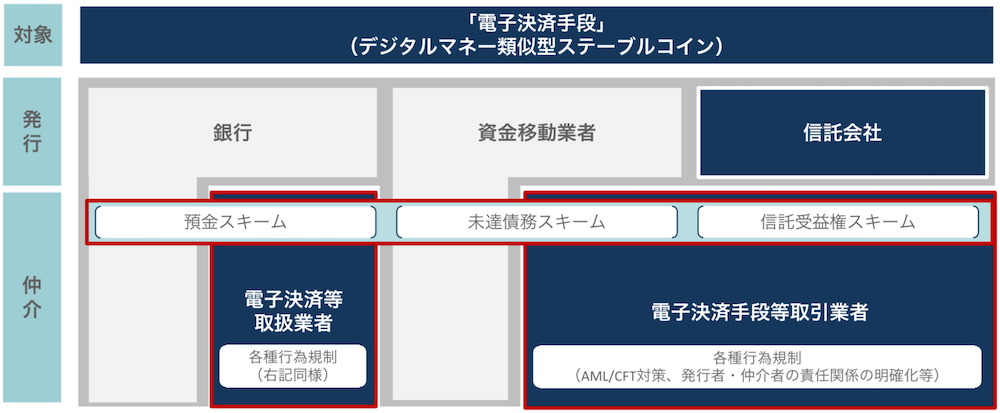

「今般の改正を端的に表現すれば、デジタルマネー類似型ステーブルコインに法的な位置付けを付与した上で、その発行・仲介を担う主体の射程を定め、利用者保護・マネロン対策などの観点から必要な規律を課すものです。図中の赤枠部分が今回の法改正の対象となる部分で、それぞれ準拠法が異なることもおわかりいただけると思います」(波多野氏)

ステーブルコインの分類と発行者に関する規律

前述のWG報告では、ステーブルコインは2種類に大別されています。

| デジタルマネー類似型ステーブルコイン |

法定通貨の価値と連動した価格で発行され、発行価格と同額で償還を約するもの(USDT、USDCなど) |

| 暗号資産型ステーブルコイン |

それ以外(アルゴリズムで価値の安定を試みるものなど)(DAI、USTなど) |

このうち、前者の「デジタルマネー類似型ステーブルコイン」が今般の法改正の対象であり、「電子決済手段」として位置付けられる概念になります。一方で後者の暗号資産型ステーブルコインはいわゆる「暗号資産」に該当し、従来の資金決済法の暗号資産交換業者に関する法制によって引き続き規律される概念となります。

この電子決済手段には、大きく4つの手段が改正後の法2条5項において定義されています。中でもポイントとなるのが1号と3号です。

この法律において「電子決済手段」とは、次に掲げるものをいう。

一 物品等を購入し、若しくは借り受け、又は役務の提供を受ける場合に、これらの代価の弁済のために不特定の者に対して使用することができ、かつ、不特定の者を相手方として購入及び売却を行うことができる財産的価値(電子機器その他の物に電子的方法により記録されている通貨建資産に限り、有価証券、電子記録債権法(平成十九年法律第百二号)第二条第一項に規定する電子記録債権、第三条第一項に規定する前払式支払手段その他これらに類するものとして内閣府令で定めるもの(流通性その他の事情を勘案して内閣府令で定めるものを除く。)を除く。次号において同じ。)であって、電子情報処理組織を用いて移転することができるもの(第三号に掲げるものに該当するものを除く。)

二 不特定の者を相手方として前号に掲げるものと相互に交換を行うことができる財産的価値であって、電子情報処理組織を用いて移転することができるもの(次号に掲げるものに該当するものを除く。)

三 特定信託受益権

四 前三号に掲げるものに準ずるものとして内閣府令で定めるもの

1号電子決済手段

1号電子決済手段とは、「電子的に記録・移転される通貨建資産であって、不特定のものに対する代価の弁済のために使用でき、かつ、不特定のものとの間で購入・売却を行うことができるもの」となります。

「これだけを読むと暗号資産の定義と類似していると思うかもしれませんが、『通貨建資産』であることが最大の違いです。通貨建資産とは、要するに法定通貨建てで表示されている資産や、円やドルなどで払戻しができる資産などを指します」(波多野氏)

この1号電子決済手段は、必ずしもブロックチェーンを用いたトークンに限定されるものではなく、電子的に記録・移転されるものであれば、たとえば特定のサーバーで管理されているものも対象となり得ます。また、この定義を読むとUSDTやUSDCが定義に含まれることになるのですが、定義に該当することが、そのまま日本で流通させられることとイコールではないことに注意が必要です。

「加えて、いわゆる◯◯Payマネー・◯◯コイン残高など銀行や資金決済業者が発行する既存の電子マネーは、この電子決済手段に該当しません。少し専門的になりますが、これらは預金債権や未達債務の発生・消滅と構成されており、不特定の者との間で購入・売却ができるという要件を充たしません」(波多野氏)

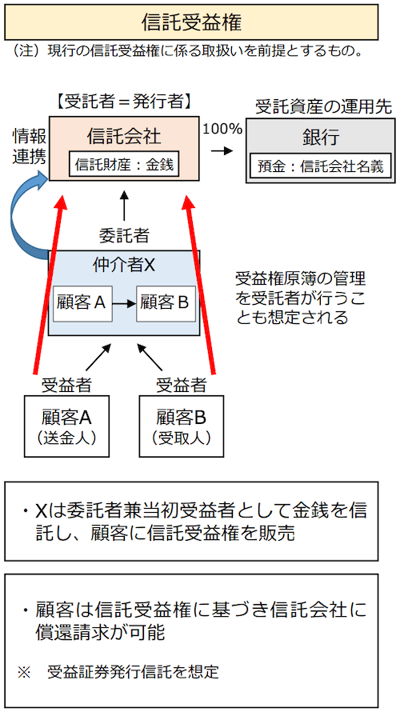

3号電子決済手段(特定信託受益権)

3号電子決済手段では、金銭信託を用いる電子決済手段(「特定信託受益権」)を定めています。大まかにお伝えすると、信託会社が発行する受益証券発行信託の受益権の形式によるステーブルコインが「特定信託受益権」だと表現しています。

画像出典:金融審議会「資金決済ワーキング・グループ」(第3回)「事務局説明資料(金融サービスのデジタル化への対応)」

特定信託受益権の発行は「為替取引」に該当するので、現行法では銀行と資金移動業者だけが行える行為でしたが、それが今回の法改正により信託会社も行うことが可能となりました。

「つまり、デジタルマネー類似型ステーブルコインの発行者となるためには、原則として銀行か資金移動業者、または信託会社のライセンスが必要になるということになります」(波多野氏)

なお、本記事では詳しく言及しなかった2号電子決済手段は、規制の潜脱防止の観点から設けられたものと考えられます。また4号電子決済手段についての詳細は内閣府令において明らかになる見込みです。

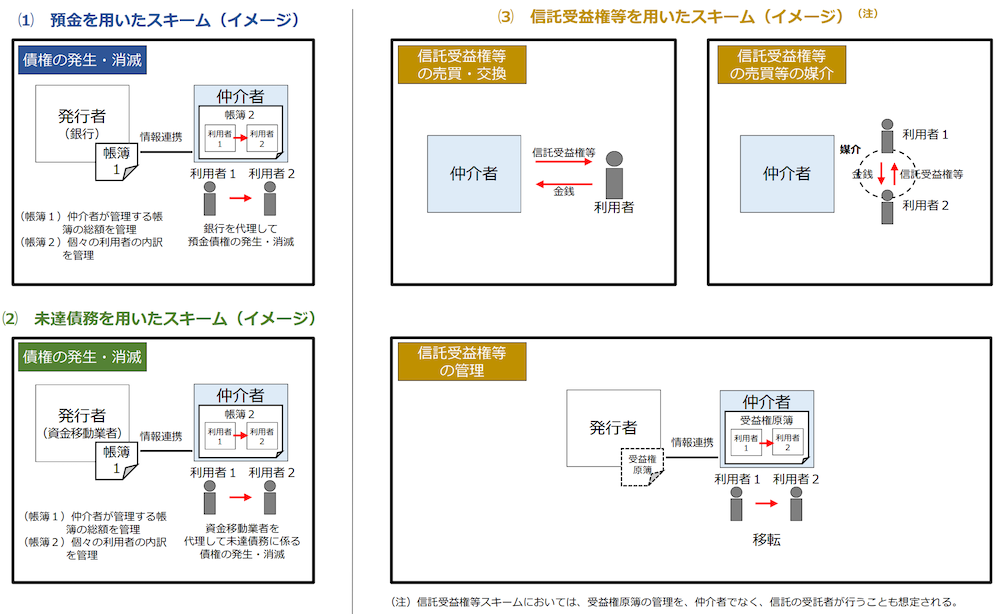

ステーブルコインの仲介者の行為類型3パターン

続いては、ステーブルコインの仲介者に関する規制について、波多野氏より解説がなされました。

まず、ステーブルコイン仲介者の行為類型として、WG報告では、以下の3つが示されています。

①預金を用いたスキーム

②未達債務スキーム

③信託受益権スキーム

画像出典:金融審議会「資金決済ワーキング・グループ」(第3回)「事務局説明資料(金融サービスのデジタル化への対応)」

画像出典:金融審議会「資金決済ワーキング・グループ」(第3回)「事務局説明資料(金融サービスのデジタル化への対応)」

そして、これらの各類型に対応する業として、「電子決済等取扱業者」(銀行法)、「電子決済手段等取引業者」(資金決済法)が設けられています(下図参照)。

(画像提供:波多野 恵亮氏)

(画像提供:波多野 恵亮氏)

まず信託会社における信託受益権スキーム等の仲介については、改正後資金決済法2条10項1号〜3号において、以下のように定義されています。

この法律において「電子決済手段等取引業」とは、次に掲げる行為のいずれかを業として行うことをいい、「電子決済手段の交換等」とは、第一号又は第二号に掲げる行為をいい、「電子決済手段の管理」とは、第三号に掲げる行為をいう。

一 電子決済手段の売買又は他の電子決済手段との交換

二 前号に掲げる行為の媒介、取次ぎ又は代理

三 他人のために電子決済手段の管理をすること(その内容等を勘案し、利用者の保護に欠けるおそれが少ないものとして内閣府令で定めるものを除く。)。

「ここでは、一義的には、特定信託受益権を現状の暗号資産交換所における暗号資産と同様に取り扱うサービスが念頭に置かれています。もっとも、海外発行のステーブルコインを電子決済手段等取引業者が取り扱う場合も、この類型に含まれると思われます」(波多野氏)

次の資金移動業者による未達債務スキームの仲介については、改正後資金決済法2条10項4号において、以下のように定義されています。

資金移動業者の委託を受けて、当該資金移動業者に代わって利用者(当該資金移動業者との間で為替取引を継続的に又は反復して行うことを内容とする契約を締結している者に限る。)との間で次に掲げる事項のいずれかを電子情報処理組織を使用する方法により行うことについて合意をし、かつ、当該合意に基づき為替取引に関する債務に係る債権の額を増加させ、又は減少させること。

イ 当該契約に基づき資金を移動させ、当該資金の額に相当する為替取引に関する債務に係る債権の額を減少させること。

ロ 為替取引により受け取った資金の額に相当する為替取引に関する債務に係る債権の額を増加させること。

「◯◯Payマネーのような資金移動業者が発行する電子マネーは電子決済手段に該当しませんが、この電子マネーを仲介業者が取り扱う場合は、原則として電子決済手段等取引業に該当することになるので注意が必要です」(波多野氏)

銀行による預金スキームの仲介については、改正後銀行法2条17項において、以下のように定義されています。

この法律において「電子決済等取扱業」とは、次に掲げる行為を行う営業をいい、「電子決済等関連預金媒介業務」とは、第二号に掲げる行為をいう。

一 銀行の委託を受けて、当該銀行に代わつて当該銀行に預金の口座を開設している預金者との間で次に掲げる事項のいずれかを電子情報処理組織を使用する方法により行うことについて合意をし、かつ、当該合意に基づき預金契約に基づく債権(以下この号において「預金債権」という。)の額を増加させ、又は減少させること。

イ 当該口座に係る資金を移動させ、当該資金の額に相当する預金債権の額を減少させること。

ロ 為替取引により受け取つた資金の額に相当する預金債権の額を増加させること。

二 その行う前号に掲げる行為に関して、同号の銀行(以下「委託銀行」という。)のために預金の受入れを内容とする契約の締結の媒介を行うこと。

「◯◯Payのコイン残高のような銀行が発行する電子マネーについても、それ自体は電子決済手段に該当しませんが、この電子マネーを仲介業者が取り扱う場合は、原則として電子決済等取扱業に該当することになります。未達債務スキームと預金スキームはそれぞれ似たようなスキームではありますが、異なる法令に規定された異なるライセンスなので、当然ながら両方の業務を行うには基本的には両方のライセンスをそれぞれ取得する必要があります」(波多野氏)

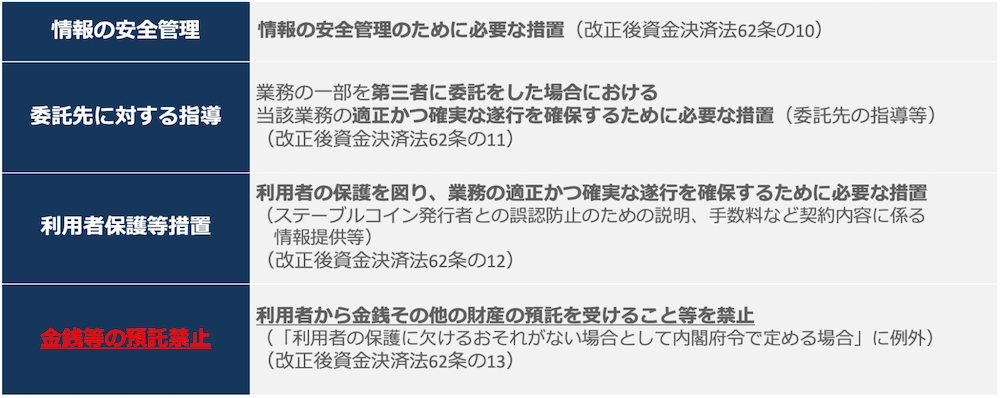

ステーブルコインの仲介者の行為規制

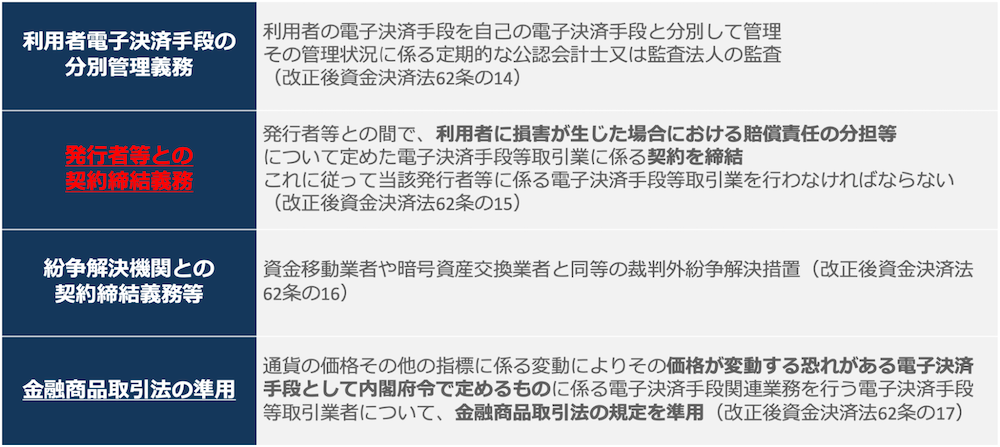

電子決済手段等取引業者には、主に以下の行為規制が課されることになります。(電子決済等取扱業者については、例えばトラベルルールの適用がないなどの差異がありますが、大筋においては同じです。)

(画像提供:波多野 恵亮氏)

(画像提供:波多野 恵亮氏)

下線を付したものが、暗号資産交換業者と異なる部分になりますが、このうち、特に赤く表示された3点については、ポイントとなる箇所となります。

たとえば「金銭等の預託禁止」について、暗号資産交換所では一般的に行われていることですが、ステーブルコインについてはこれが原則禁止となっています。また「発行者等との契約締結義務」についても、電子決済手段等取引業を行う場合は必須となります。

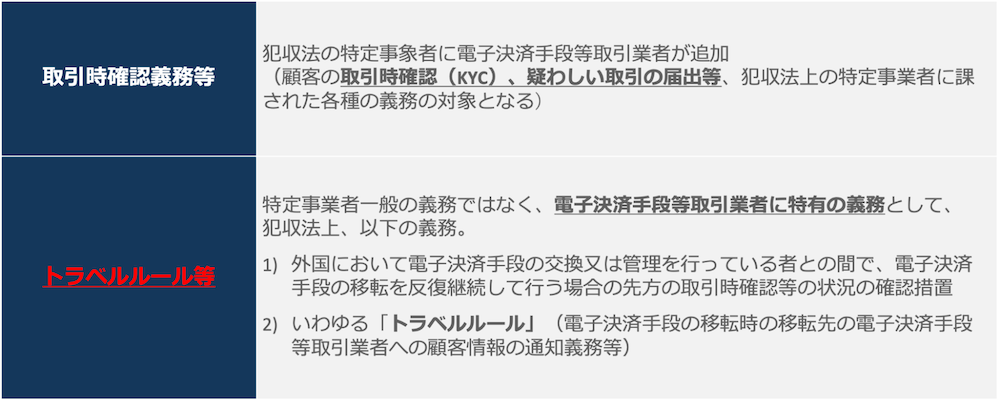

今回の改正では、犯収法の特定事業者に電子決済手段等取引業者が追加されており、本人確認を含む取引時確認などの犯収法上の義務も負うことになります。加えて、特定事業者一般の義務ではなく電子決済手段等取引業者特有の義務として、トラベルルール(※)などが適用されることになります。

※トラベルルールとは、利用者の依頼を受けて電子決済手段の移転を行う際に、顧客情報を、移転先の電子決済手段等取引業者に通知する義務のことを指す。

※犯罪収益移転防止法の詳細については、以下の記事をご覧ください。

▶︎犯収法(犯罪収益移転防止法)とは?各専門用語の意味や注意点から、定義されているeKYC手法まで詳しく解説

海外業者発行のステーブルコインの取扱いについて

現状、ステーブルコインと聞くと、USDTやUSDCのような海外業者発行のものをイメージされる方が多いでしょう。国内暗号資産交換所はこれらのステーブルコインを、海外の交換所と同様の形で取り扱うことは可能なのでしょうか。

これについて波多野氏は以下のようにコメントします。

「海外の暗号資産交換所が行っていることを分解すると、概ね4つのポイントに分かれると思います。①海外の発行体との契約関係を特段必要としないこと、②パーミッションレス型ステーブルコインをその流通に特段の制約なく取扱うことが可能であること、③その際に追加的な負担を特段求められないこと、④ウォレットの提供など金銭の預かりを行うことができること。

国内法で、この①〜④の全てを充たす形というのは、もちろん最終的な決定は今後策定される下位法令やガイドラインなどの内容に委ねられることになりますが、おそらく難しいのではないかと思われます」(波多野氏)

具体的には、以下のようなハードルがあると考えています。

| 1 | 論点 |

海外発行者は、日本における発行者としてのライセンス(銀行、資金移動業者、信託会社)を取得しなくて良いのか? |

|

状況 |

WG報告の記載は少なくとも仲介者が発行者との契約関係なしに、自己の判断で海外発行ステーブルコインを流通させる行為を行い、国内利用者が当該海外発行ステーブルコインを保有する結果となった場合には、発行者ライセンスは不要とする整理を前提にしていると思われる。 | |

| 2 | 論点 | 電子決済手段等取引業者が海外発行のステーブルコインを取扱うにあたって、海外発行体との契約関係は必要か? |

| 状況 |

改正後資金決済法は、電子決済手段等取引業者に対して発行者との契約締結義務を課している。 ただし、今後の内閣府令の定め次第では、海外発行体との契約関係なく、海外発行のステーブルコインを取扱うことができる可能性はある。 |

|

| 3 | 論点 | 電子決済手段等取引業者は、ウォレット機能の提供など、顧客の金銭の預託を受けることを禁止されるか? |

| 状況 | 改正後資金決済法は、電子決済手段等取引業者が顧客の金銭の預託を受けることを原則禁止しているが、「利用者の保護に欠けるおそれが少ない場合」を例外とする余地を残しており、今後の内閣府令の定め次第で、顧客の金銭の預託を受けることができる可能性はある。 | |

| 4 | 論点 | 仲介者側で、本人確認されていない利用者への電子決済手段の移転を防止する措置を取る必要があるか? |

| 状況 |

このような措置が必要となると、パーミッションレス型のステーブルコインを国内でそのままの形で流通させることは難しい。 暗号資産交換業者に関する法令の建付けを踏まえると、下位法令で、電子決済手段等取引業者が取扱うことができる電子決済手段の種類にかかる規制として、このハードルの内容が導入される可能性は高い。 |

|

| 5 | 論点 | 電子決済手段の権利移転(手続き、タイミング)に係る明確なルールがあることが必要か? |

| 状況 | 改正法では明示的にこの点を定める条項はないものの、論点4と同様、下位法令で、電子決済手段等取引業者が取扱うことができる電子決済手段の種類にかかる規制として導入される可能性が高い。 | |

| 6 | 論点 | 海外発行者が日本における登録を行わない場合、電子決済手段等取引業者は、例えば、移転上限額の設定や発行者破綻時等の買取保証、そのための資産保全の義務などを負うことになるのか? |

| 状況 | こうした仕組みを導入する方向性が、金融庁「デジタル・分散型金融への対応のあり方等に関する研究会」において示唆されている。 |

「海外発行のステーブルコインを取扱うにあたって、いずれも重要な論点になりますが、特に高いハードルと考えられるのが6番目の論点だと言えます。

ステーブルコインの移転上限額の設定が必須となる場合、その上限額によっては、それだけでNFTやセキュリティトークンの決済への利用が事実上難しくなる可能性があります。また、仲介者による買取保証及びそのための資産保全の義務の負担感は非常に大きいと思われます。現在、金融庁『デジタル・分散型金融への対応のあり方等に関する研究会』において関連する議論が進められており、引き続き、そこでの議論を注視していく必要があると考えています。」(波多野氏)

改正資金決済法は先例がない分、かなり独自色の強い規定になっている

最後に、本改正法全般についての所感について、波多野氏および笠原の両名よりコメントがなされました。

「金融庁出向中に2016年と2017年の2度にわたって銀行法の改正に携わりました。それらの法改正と同様に、今回の法改正についても、イノベーションフレンドリーな側面はあると捉えています。

また、私が当時担当した電子決済等代行業の定義の部分などは、若干EUのPSD2(欧州決済サービス指令)を参考にしたところがあったわけですが、今回のものについては先例があまりないこともあり、かなり独自色の強い規定になっていると感じます。

法的観点からは、グローバルではステーブルコインは暗号資産の仲間と位置付けているところが多い中で、日本ではどちらかと言うと資金移動業や銀行が発行している電子マネーの仲間のような位置付けとなっています。つまり、伝統的な金融の為替取引や資金移動の流れの中でステーブルコインを位置付けており、その点が日本の独自色が強い部分だと感じています。他方でテクニカルなところでは編集のベースにしている条文が暗号資産のものということで、そこがユニークなところかなと感じてます。

今回の改正を踏まえると、海外の暗号資産交換所で行われているようなビジネスモデルがそのままでは再現できないことになります。ポジティブに捉えれば、その分、ある種イノベーティブなことをやる余地が残されているとも感じています。よって、この法律をしっかりと理解していただき、この法律に沿った形でのビジネスモデルを上手く組み立てることができれば、一気に日本の市場を掴める可能性があると思っています」(波多野氏)

「波多野先生ご指摘のとおり、この領域の法制度は、元を辿ると、為替取引自体が銀行法の中の銀行だけの独占業務という位置づけからスタートしていて、そこを起点に徐々に制度的な展開を図ってきたという経緯があるので、独特な体系になっている側面があるのはその通りだなと思います。また、日本の金融規制の体系全般を見ても、基本的に、サービスの機能よりも、扱う主体(エンティティ)ベースで業法体系が構築されている側面が強いので、その辺りの問題も絡んでくるような話なのかなと感じます。

また、立法政策論的な課題を絡めて考えてみると、ルールでどこまで線を引くのか、引けるのかという部分もあると感じます。特に今回のような技術進歩が著しい領域については、イノベーションを促進していかねばならない一方で、同時にリスクも技術進歩とともに進化する中でインシデントなどをどう未然防止するか、そういった領域でのせめぎ合いに如何に折り合いをつけ、どうやって最大公約数を見出していくのかが、ルールを作る側にとっての永遠の課題であもあると思いますが、その難易度はどんどんと高まっている気がしています。だからこそ、如何に当局と関係者との間で、上手くコミニュケーションを図ることができるか、技術的な視点も含めてお互いの理解が図れるか、ということが今後ますます重要になってくるのだと思っています。」(笠原)

---

TRUSTDOCKでは“本人確認のプロ”として、企業のKYC関連業務をワンストップで支援するAPIソリューションを提供しており、また今回のような最新の法改正の動向や解釈などについても、さまざまな団体・事業者と連携しながら積極的に発信しています。

府省庁においては、金融庁には具体的な業務内容の確認を行い、総務省のIoTサービス創出支援事業では本人確認業務の委託先として採択されました。また、警察庁には犯罪収益移転防止法準拠のeKYCの照会などを行い、経済産業省とはマイナンバーカードを活用した実証実験や省内開催の研究会などでご一緒しています。

今回のテーマとなったステーブルコインに関連した事業展開はもちろん、eKYCや金融機関における継続的顧客管理などについてご不明点がある場合は、どうぞお気軽にご相談ください。以下のホワイトペーパーでは、継続的顧客管理について簡潔にポイントをまとめてお伝えしています。

また、eKYCソリューションの導入を検討されている企業の方々や、実際に導入プロジェクトを担当されている方々のために、TRUSTDOCKではPDF冊子「eKYC導入検討担当者のためのチェックリスト」を提供しております。eKYC導入までの検討フローや、運用設計を行う上で重要な検討項目等を、計12個のポイントにまとめていますので、こちらもぜひご活用ください。

なお、eKYCの詳細については以下の記事でも詳しく説明しているので、あわせてご覧ください。

▶︎ eKYCとは?オンライン本人確認を徹底解説!メリット、事例、選定ポイント、最新トレンド等

(文・長岡武司)

記事内容の正確性、最新性および網羅性の確保に努めておりますが、本記事の利用により生じたいかなる結果についても、当社は一切の責任を負いかねます。ご利用にあたっては、適宜専門家にご相談の上、ご自身の判断と責任において行ってください。