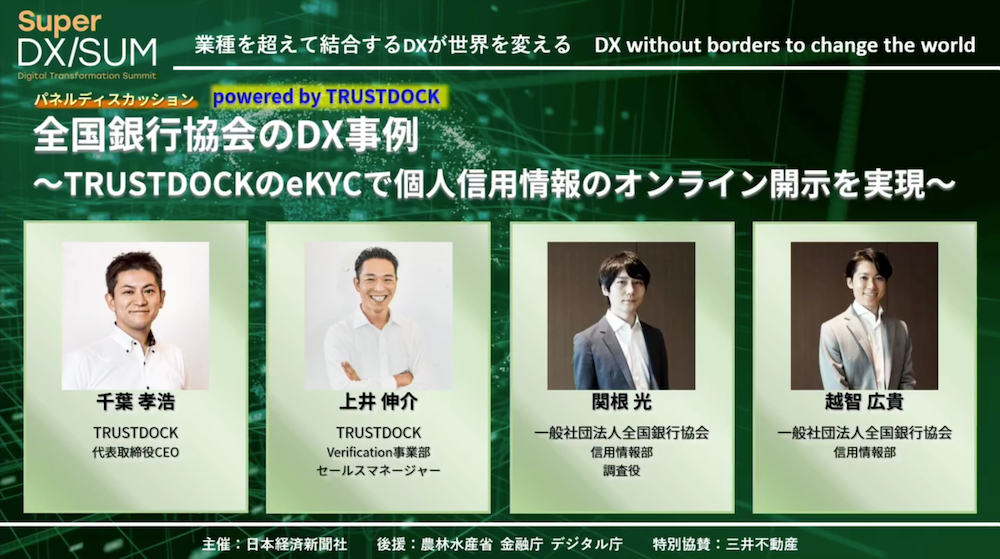

日本経済新聞社主催のビジネスカンファレンス『超DXサミット』(Super DX/SUM、読み方:スーパー・ディークロッサム)が、2022年9月6日〜8日に開催されました。

昨年開催時は対象業種を「金融」に絞った形で行われましたが、今回のメインテーマは「業種を超えて結合するDXが世界を変える」ということで、金融以外にも農業やエネルギーといった領域でのセッションが多数設置され、有識者等による有意義なディスカッションが行われました。

本記事では、その中でもTRUSTDOCK提供のワークショップセッション「全国銀行協会のDX事例〜TRUSTDOCKのeKYCで個人信用情報のオンライン開示を実現〜」についてレポートします。

※本記事の内容は取材日時点のものとなります。

- 関根 光(一般社団法人全国銀行協会 信用情報部 調査役)

- 越智 広貴(一般社団法人全国銀行協会 信用情報部)

- 千葉 孝浩(TRUSTDOCK 代表取締役CEO)

- 上井 伸介(TRUSTDOCK Verification事業部 セールスマネージャー)

全国銀行協会とは

越智 広貴氏(一般社団法人全国銀行協会 信用情報部)

越智 広貴氏(一般社団法人全国銀行協会 信用情報部)

一般社団法人全国銀行協会とは、日本全国で活動している253の銀行等(2022年9月7日時点)を会員として、経済社会全体のインフラストラクチャーである決済システム等の企画・運営や、銀行業務の円滑化、適正な消費者取引の推進に向けた各種取り組みを行っている団体です。

たとえば銀行業務の円滑化については、銀行業務・銀行事務の改善に関する調査・企画や、さまざまな課題に関する政策提言、情報発信等を行っています。また、社会貢献活動の推進に関する取り組みについて、全国銀行協会 信用情報部の越智 広貴氏は以下のように説明します。

「銀行では様々な産業に関わるという性質から、ESGに配慮した融資をはじめ幅広い取り組みが求められており、全銀協としても、銀行界全体の取り組みに貢献するという取り組みを行なっています。具体的には、2050年カーボンニュートラルに向けた銀行界の取り組みの推進や、金融経済教育の推進・拡大にも力を入れて活動を行なっているところです」(越智氏)

今回登壇されたお二人は、その中でも「信用情報部」という金融機関の顧客の信用情報を扱うセクションに所属されており、今回ご紹介するeKYCサービスを活用した個人信用情報の「オンライン開示サービス」の企画・推進も担当しています。

全国銀行個人信用情報センター(KSC)における本人開示とは

関根 光氏(一般社団法人全国銀行協会 信用情報部 調査役)

関根 光氏(一般社団法人全国銀行協会 信用情報部 調査役)

全国銀行協会では、「全国銀行個人信用情報センター」(以下、KSC)と呼ばれる個人信用情報機関を運営しており、会員である金融機関の与信取引上の判断のための参考資料として情報提供をしています。金融機関としては、KSCからの情報を参照することで、消費者等への過剰貸付(多重債務)の防止や審査事務の迅速化を図っていくことが期待できると言えます。

このKSCが提供するサービスの中でも大事な取り組みの一つが、「個人信用情報に係る本人開示申込手続き」です。こちらについて、全国銀行協会 信用情報部 調査役の関根 光氏は以下のように説明します。

「本人開示とは、KSCに加盟している金融機関からの借り入れ・ローン等の内容や支払・返済状況などを確認できる制度です。消費者はKSCに開示を申込むことによって、ご本人の信用情報がKSCに登録されているかや、どのような情報が登録されているのかを、KSCが送付する開示報告書をもって確認することができるようになっています」(関根氏)

本人開示が行われる一例として、たとえば金融機関にローンを申し込んだ消費者が「ローンの審査に通らなかった」というケースを想定すると、消費者は自身の情報がどのようにKSCに登録されているのかをチェックしたいということで、この個人信用情報に係る本人開示手続きを行うというわけです。もちろん、KSCは審査業務を行っていないので、本人開示は金融機関における審査理由を特定するものではありませんが、あくまで「どのような情報が登録されているのか」という観点でのチェックをしたい消費者に向けたサービスとなっています。

本人開示手続きのフルオンライン化を目指して

画像出典:https://www.zenginkyo.or.jp/pcic/open/

画像出典:https://www.zenginkyo.or.jp/pcic/open/

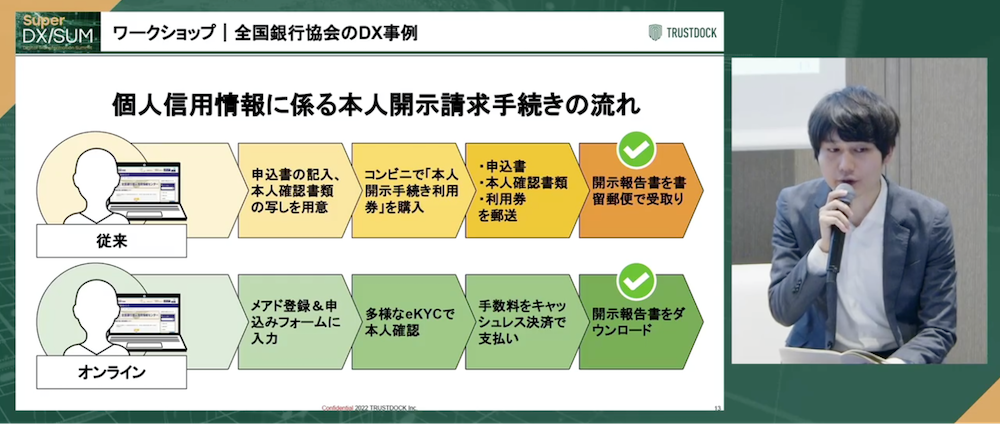

本人開示手続きは、これまでは紙の申込書と本人確認書類の写し、それから手数料(コンビニで「本人確認手続き利用券」を購入)をKSCへと郵送することで申込を行い、それに対してKSCからは紙で出力した開示報告書を書留郵便で郵送するという形で対応していました。

これに加える形で、2022年5月18日からはTRUSTDOCKのeKYCサービスを活用してインターネット上で手続きの申込もできるようになりました。この「本人開示手続きのデジタル化」の背景について、関根氏は以下のように説明します。

「令和2年の改正個人情報保護法では、開示請求に応じて個人情報を電磁的記録の提供も含めて本人が指示できることになり、開示報告書をPDF等でお返しするという対応が必要になりました。またそれ以外にも、開示を申込される方の利便性向上やデジタル社会の推進、さらにはKSC内部の業務効率化といった幅広い観点からも、こういった手続きをWebで完結(フルオンライン化)するようにデジタル化を進める必要性があると認識していました」(関根氏)

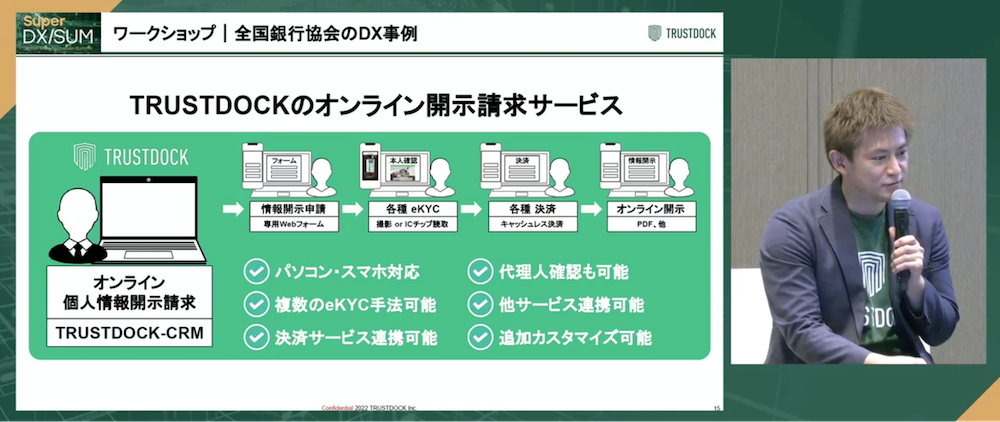

インターネット上でのオンライン手続きでは、まずはメールアドレスを登録した上で申込フォームに開示申込に必要な情報を入力し、その後eKYCによる本人確認を実施して、手数料をキャッシュレス決済で支払い、最後に開示報告書をダウンロードするという流れになっています。ご覧いただくとお分かりのとおり、全てのプロセスがWeb上で完結していることが分かります。

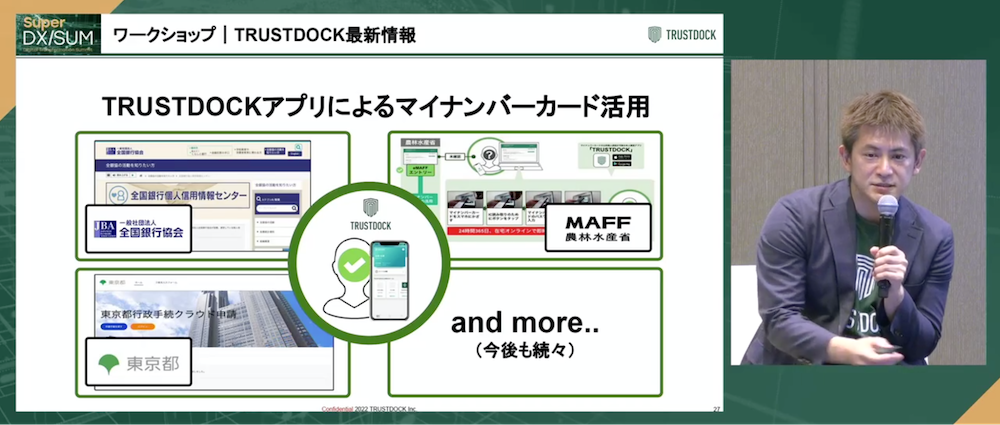

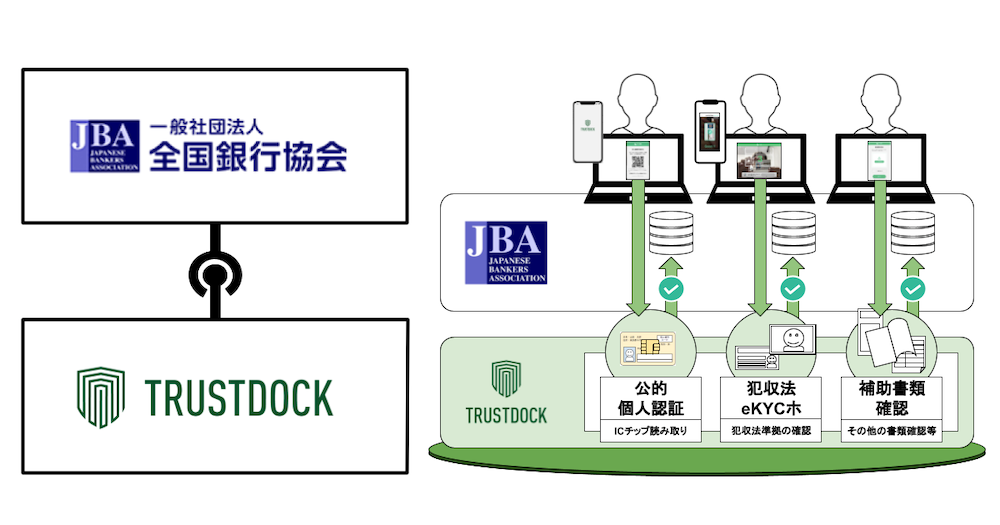

また、eKYCの手法については、「公的個人認証」「犯収法eKYCホ」の2つのAPIが採用されています。これらに加えて、開示申込における付随書類を確認する「補助書類確認」のAPIが採用されています。公的個人認証とは、マイナンバーカードに埋め込まれているICチップを読み込むことで実施する本人確認の手法です。具体的には、TRUSTDOCKが提供するデジタル身分証アプリを活用してICチップ読み込みをしていただくものとなっており、今回の事例の他にも、農林水産省や東京都でも積極的に導入・活用されているものとなります。

※農林水産省による事例の詳細については以下の記事をご覧ください。

▶︎農林水産省がTRUSTDOCKのデジタル身分証アプリを導入した理由 〜金融DXサミットレポート前編

また犯収法eKYCホは、犯罪収益移転防止法施行規則六条1項1号の「ホ」に記載されている要件(運転免許証等写真付き書類の写し1点+容貌)に準じた手法となります。

※公的個人認証(犯収法「ワ」の要件)及び「ホ」の要件の詳細については、以下の記事で詳しく解説しているので、併せてご覧ください。

▶︎よく使われるeKYC手法【4選】100社以上の運用実績から見えてきた傾向を解説

この複数のeKYC手法の活用については、TRUSTDOCK Verification事業部 セールスマネージャーの上井 伸介も「我々のサービスの幅広さをしっかりとご理解いただいた上で導入いただけていると感じる」と所感を述べました。

全国銀行協会がTRUSTDOCKを選定した理由とは

なぜ多くのeKYCサービスがある中で、全国銀行協会はTRUSTDOCKのソリューションを導入したのか。これについて関根氏は以下の2点を挙げ、その上で付随したポイントを説明しました。

- 様々な導入実績や官公庁との連携に鑑みて、高品質で安定的なeKYCサービスが期待できた

- 公的個人認証がTRUSTDOCKのアプリに標準で実装されていた

「フルオンライン化という目的を実現するにあたって、今回はeKYCだけではなくWebフォームなども調達する必要がありました。それに対してTRUSTDOCKさんでは『オンライン開示請求CRM』を活用して開発を進めることができるということで、開発期間の短縮化やコストの削減、柔軟な対応による開発等が期待できたことから、選定いたしました」(関根氏)

千葉 孝浩(TRUSTDOCK 代表取締役CEO)

千葉 孝浩(TRUSTDOCK 代表取締役CEO)

「オンライン開示請求CRM」とは、TRUSTDOCKが本法改正に先駆けて、2021年9月より自社のオンライン開示請求の運用をスタートさせたものをベースに、Salesforceと連携させて開発されたもの。ユーザーはWebブラウザ経由でフォーム画面より開示等請求の手続きを選択し、必要な情報を入力した上でeKYCへと進むことになります。このオンライン開示請求CRMについて、TRUSTDOCK 代表取締役CEOの千葉 孝浩は以下のように説明します。

「パソコン・スマホの両対応であることはもちろん、全銀協さまでも対応いただいているとおり、複数のeKYC手法への対応や決済サービスとの連携も可能となっています。さらに、ご本人でなく代理人への委任による対応だったり、その他の様々なサービスとの連携も可能です」(千葉)

このオンライン開示請求CRMをベースにした開示請求のオンライン化の実現にあたって、全国銀行協会として特に大きく期待を寄せているのが、先述したマイナンバーカードを活用した公的個人認証だと言います。

「先ほどもお伝えしたとおり、公的個人認証はICチップの読み取りによる手法であることから、なりすましや改ざんへの耐性が高いという特徴があります。現在政府の方でもマイナンバーカードの普及拡大を推進していることから、今後ますます利用が増えていくことを想定しており、選定前の段階から非常に重視していました」(関根氏)

アジャイル的な進め方で効率的な開発・導入を実現

導入プロジェクトについても、関根氏は「非常に効率的に進めることができた」と強調します。

「今回は実装できた画面やサービスをこちらでもテスト操作をして改善をしていくという、まさにアジャイル的なサイクルを回して進めていきました。これまでのプロジェクトだと、ウォーターフォール型の開発手法が標準だったので多少のギャップを感じることはありましたが、本プロジェクトではユーザーの方々に使いやすいと感じてもらえるようなUI/UXが大事ということで、そのイメージを都度確認しながら進めることができたため、非常に効率的に進められたと思っています」(関根氏)

進め方についてはTRUSTDOCKの上井からも、「作り手の視点があったからこそ非常に進めやすかった」と、提供サイドとしての感想を述べました。

「毎週お打ち合わせをさせていただく中で、一週間で作ったものを実際に操作していただいて改善を重ねるという、非常にスピードが重要なポイントだったと感じます。先ほどおっしゃったとおり、我々作る側の立場という視点でも、背景をわかった上でお話を進めていただけたので、私やプロジェクトマネージャーも進めやすかったと感じています」(上井)

上井 伸介(TRUSTDOCK Verification事業部 セールスマネージャー)

上井 伸介(TRUSTDOCK Verification事業部 セールスマネージャー)

リリース後は、旧来の郵送による開示申込件数が減る一方で、全体の申込件数は増えていると言います。これについて関根氏は「Webによる利便性が向上したことにより、これまで郵送による手続きを手間に感じていたユーザー様も、Webならば申込をするようになった効果だと推察される」と説明します。

また、全体の件数は増えているものの、Web経由の申込については内部で効率的に処理していることから、大きな工数負担になることなく、結果として利用者を待たせることなく対応できているとのことです。

スタートアップならではの小回りの効いた開発が魅力

今回のように、TRUSTDOCKのようなスタートアップ企業と組んでプロジェクトを進めるということは、全国銀行協会としても比較的新しい取り組みだったとのこと。これについて、お二人から感想が述べられました。

「様々なフィンテックサービスが利用者の方々にとって非常に身近なものになっている現在、我々においても先進的なサービスを取り込んでいくことは、昨今の潮流に沿った取り組みだという評価が組織内でなされています。たしかに、たとえば大手ベンダーさまと比較するとサービス提供の体制面で劣る面もあるのではないかと憂慮する声もありましたが、先ほどもお伝えしたとおり、UIの改善など機動的にご対応いただいたり、スタートアップならではの小回りの効いた開発をしていただけ、着実に成果を出していただけたことから、社内からの不安視も払拭されていったと感じています」

また今後の取り組みについても、関根氏よりアナウンスがなされました。

「今年5月にスタートしたオンライン開示サービスですが、年齢問わず幅広いユーザーさまにご利用いただいていますので、引き続き様々なお客さまにとって使いやすいUIに向けた継続的な改善に取り組んでいきたいと思っています。またこの事例を踏まえて、同じスキームを他のサービスにも拡大・転用できないかと検討しております」(関根氏)

最後に、千葉からセッションのクロージングとして、金融機関に向けたメッセージが述べられました。

「アジャイル的にクイックにやるとか、スタートアップと協業して進めるといったことは多くの企業にとってハードルになることが多いと思いますが、私たち含め、スタートアップとのコラボが社会全体に広がっていけばいいなと思っています。あと最後に、TRUSTDOCKでは定期的にデジタルアイデンティティや犯収法をはじめとした様々な法律や業務に精通した講師陣から、eKYCに関する最新情報や知見を得ることができる各種セミナーを開催しています。こちらもよければぜひ、ご参加ください!」(千葉)

http://biz.trustdock.io/seminar

---

TRUSTDOCKでは“本人確認のプロ”として、企業や団体のKYC関連業務をワンストップで支援するAPIソリューションを提供しており、また様々な団体・事業者と連携しながら積極的に発信しています。

府省庁においては、金融庁には具体的な業務内容の確認を行い、総務省のIoTサービス創出支援事業では本人確認業務の委託先として採択されました。また、警察庁には犯罪収益移転防止法準拠のeKYCの照会等を行い、経済産業省とはマイナンバーカードを活用した実証実験や省内開催の研究会等でご一緒しています。

今回のセッションで触れられた開示手続きのデジタル化をはじめ、eKYCや本人確認にまつわる業務改善等でお悩みの担当者は、ぜひお気軽にご相談ください。

なお、以下のホワイトペーパーでは、「継続的顧客管理」について簡潔にポイントをまとめてお伝えしています。

また、eKYCソリューションの導入を検討されている企業の方々や、実際に導入プロジェクトを担当されている方々のために、TRUSTDOCKではPDF冊子「eKYC導入検討担当者のためのチェックリスト」を提供しております。eKYC導入までの検討フローや、運用設計を行う上で重要な検討項目等を、計12個のポイントにまとめていますので、こちらもぜひご活用ください。

最後に、eKYCの詳細については以下の記事でも詳しく説明しているので、併せてご覧ください。

▶︎ eKYCとは?オンライン本人確認を徹底解説!メリット、事例、選定ポイント、最新トレンド等

(文・長岡武司)

記事内容の正確性、最新性および網羅性の確保に努めておりますが、本記事の利用により生じたいかなる結果についても、当社は一切の責任を負いかねます。ご利用にあたっては、適宜専門家にご相談の上、ご自身の判断と責任において行ってください。