一般社団法人Fintech協会が運営する、年に一度のFintechの祭典「FINTECH JAPAN 2021」。本年度は「Next Fintech 2021」がメインテーマとして掲げられ、12月3日に、オンラインとオフラインのハイブリッド形式で開催されました。

数あるセッションの中でも本記事では、TRUSTDOCK 取締役の肥後彰秀が登壇したパネルディスカッション「金融とデジタルでエンドユーザの生活がどう変わるか」についてお伝えします。

昨今では金融が生活にとけこんでいくエンベデッド・ファイナンス(以下、組込型金融)が話題となっていますが、金融とデジタルでエンドユーザの生活はどう変わり、これからいかに変わっていくのか。各企業から実例をまじえた解説がなされましたので、ここでは「本人確認」にまつわる部分を中心にお伝えします。

※本記事の内容は取材日時点のものとなります。

登壇者情報

- 小野沢 宏晋氏(GMOあおぞらネット銀行 執行役員/企画・事業開発グループ グループ長)

- 増田 剛氏(株式会社ブロックチェーンハブ 代表取締役社長/日本セキュリティトークン協会 代表理事)

- 木村 雅則氏(大日本印刷株式会社 情報イノベーション事業部PFサービスセンター デジタルトラストプラットフォーム本部企画開発第2部 部長)

- 肥後 彰秀(一般社団法人Fintech協会 理事/株式会社TRUSTDOCK 取締役)※モデレーター

組込型金融・BaaSとは

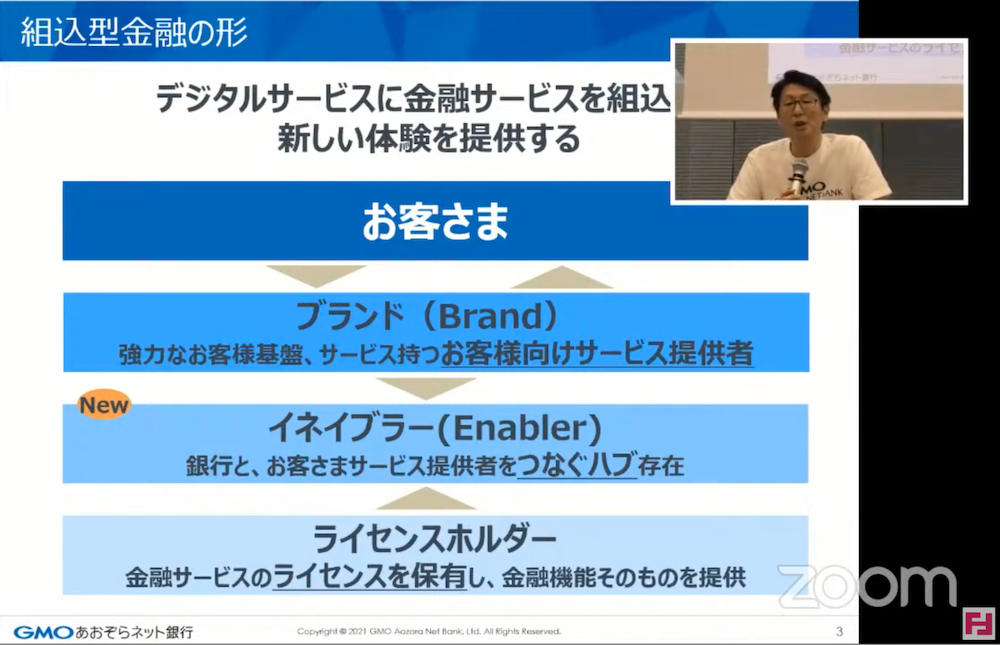

そもそも「組込型金融」とはどのような概念なのか。これについて、まずはGMOあおぞらネット銀行の小野沢氏より紹介がなされました。小野沢氏によると、概念としては比較的新しいもので、2020年1月にアメリカの著名VCが書いたブログで登場したのが、ワードとしては最初の登場だったと言います。

その後、2021年に日経新聞社と金融庁が共催したフィンテックサミット「FIN/SUM2021」において、日銀の黒田総裁から以下のようなコメントが述べられ、ユーザー利便性の観点やDX推進の一環として語られることが多くなってきたとのことです。

“最近では、金融機関がこれまで一体提供してきていた金融サービスをアンバンドリングし、非金融企業の事業サービスに組み込めるような形で提供する動きがある。「バンキング・アズ・ア・サービス(BaaS)」ないし、「組込型金融サービス(Embedded finance)」と呼ばれる動きである”

そんな組込型金融には、大きく3つの提供レイヤーが存在すると小野沢氏は説明します。まずは「ライセンスホルダー」、すなわち金融サービスのライセンスを保有して金融機能そのものを提供する従来で言う金融機関です。次に、強力な顧客基盤やサービスをもつ顧客向けサービス提供者である「ブランド(Brand)」。そして最後は、このライセンスホルダーとブランドをつなぐハブとしての「イネイブラー(Enabler)」です。このような3層構造の下でデジタルサービスに金融サービスを組み込んで新しい体験を提供する動きについて、小野沢氏は「こういうホリゾンタルなアーキテクチャで業界が発展することは、生活環境を推進するという観点で素晴らしいこと」だと強調します。

「金融」と「商流」をいかにスムーズにつなげるかが重要なフェーズ

それでは、この組込型金融が普及していくプロセスにおいて、どのような論点があるのでしょうか。ここからは、各登壇者による対話の様子をお伝えします。

組込型金融が実装された一つのケーススタディとして提示された、給与の前払いの仕組み。従来と比較して、よりフリクションレスな仕組みで操作ができるようになっていることがわかる

組込型金融が実装された一つのケーススタディとして提示された、給与の前払いの仕組み。従来と比較して、よりフリクションレスな仕組みで操作ができるようになっていることがわかる

肥後:(上フロー図の)緑画面がいわゆるイネイブラーの領域になると思うのですが、具体的にはどのようなアプローチでこういった取り組みの話が始まるものなのでしょうか?

小野沢:ブランドに近い方々がこういったものを検討しているケースが多いのかなと思います。具体的なエンドユーザーのニーズベースや、顧客満足度を上げるという観点で、顧客基盤をもっているようなサービスを提供される事業者からの相談が多いですね。

肥後:なるほど。木村さんと増田さんは、この組込型金融というテーマではどんな話題が多く出てきますか?

木村:やはり本人確認ですね。このようなフリクションレスな仕組みになった際に、すぐに本人確認が済まないと、なかなかサービスとしては良いものになっていかないので、当社としてもここに力を入れています。

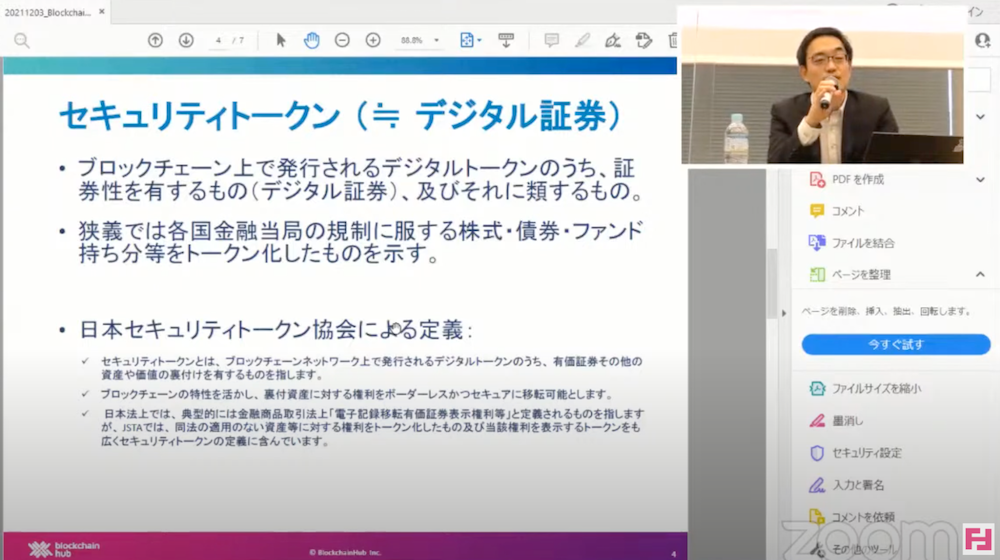

増田:セキュリティトークンというのは、一つの大きなテーマかなと思います。例えばブロックチェーンを使ったトークンが活用されるユニークな例として、会社で“感謝の気持ち”をコインで渡せるという仕組みがあります。そのような、今まで可視化されていないものを流通させるという観点でのケースが多くあり、そういう動きから“なめらか”に世界が良くなっていくような感覚があります。こういった新しいテクノロジーに対しては、特に若い世代が敏感に反応しているので、一石を投じていくことになると思っています。

小野沢:お二人のお話のように、組込型金融の未来には様々な形が考えられますが、私としては「金融」と「商流」をいかにスムーズにつなげるかという部分が、特に重要になっているフェーズだと感じます。つまり、商流というものを、いかにデジタルの世界に扱えるようにするのかというのが重要な要素技術だと捉えています。本人確認のようなセキュリティを保つ話と、商流をデジタルに置き換える話と、2つの要素技術と金融サービスを使いやすくするという話が重なることで、増田さんがおっしゃるような“なめらか”なサービスの創出につながっていくんだろうなと感じています。

肥後:本人確認の領域だと、ユーザーや顧客について企業がどうやって継続的に確認できるようにするかですとか、本当にその人なのかですとか、この辺りの議論があると思うのですが、これについては木村さんはどのようなサービスで関わられているのでしょうか?

木村:今まで人がやっていたのでセキュリティを保てていたものが、デジタル化することでセキュリティを担保できなくなったというケースが、実際にいくつか出てきています。そういうところを解決すべく、IoTとつなげたりするなどして、新しいサービスを作っています。

本人確認では、ユーザーがメリットを感じられるような仕組み作りが大切

肥後:国や自治体の「手続き」についてもデジタル化などの変化がきている。この辺りについてはいかがでしょうか?

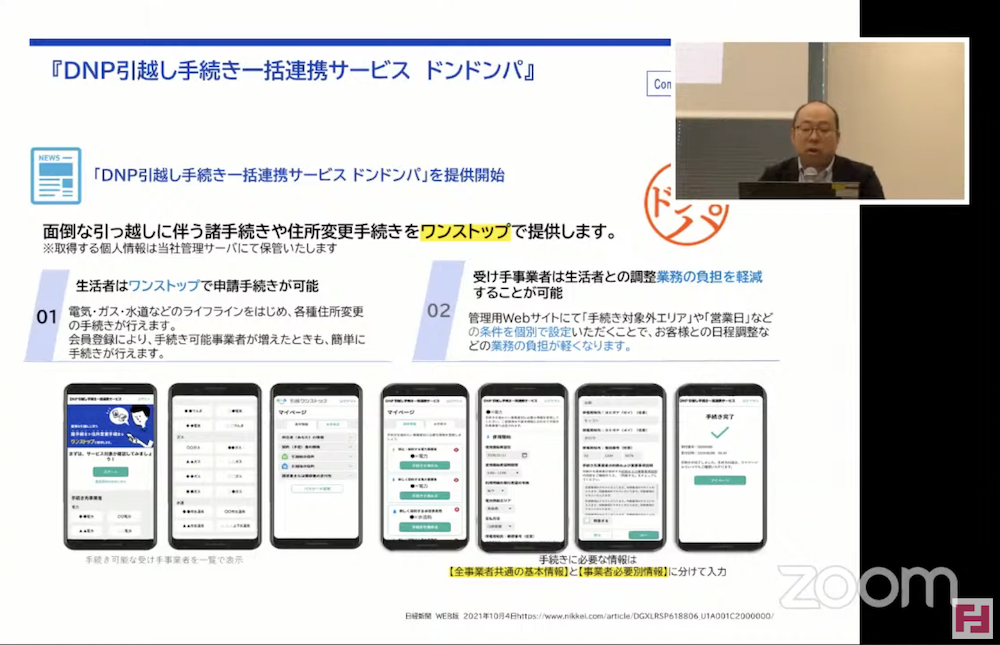

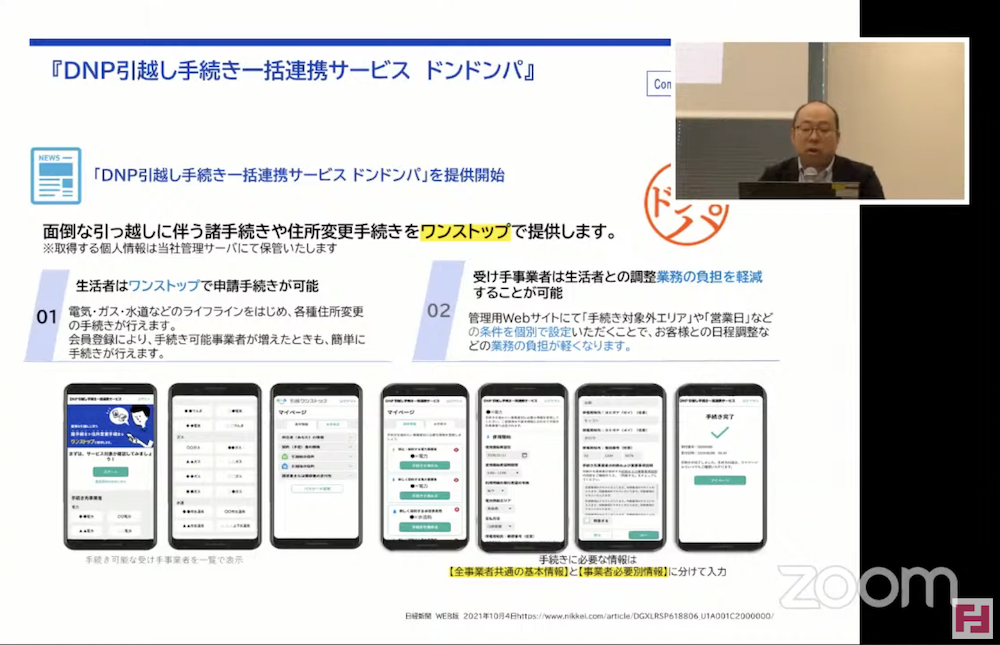

木村:弊社では「DNP引越し手続き一括連携サービス ドンドンパ」というサービスを提供しているのですが、ここでは「引越しワンストップ」ということで、例えば転居の際に必要な情報を銀行APIを叩くことで自動的に取得し、フレクションレスに変更できるようにするという仕組みを構築しています。

その中で感じている課題としては、マイナンバー周りですね。例えば証券業界の場合、新住所と旧住所の両方が必要になるわけですが、マイナンバーカードでは新住所しか保持していない。この辺りについて、例えば法改正がなされると、生活により溶け込んだ仕組みにできるなと考えています。あとは、J-LISのサービスを使う場合のコスト面についても課題として上がることが多く、どういうふうにコストをかけずにやっていくのかなども検討が必要だと考えています。

大日本印刷が提供するドンドンパでは、生活者がライフライン手続き(電気・ガス・水道)や金融機関への諸届けといった、引越しに伴うさまざまな手続きを、受け手と事業者それぞれにアクセスせず一括で行えるようになっている

大日本印刷が提供するドンドンパでは、生活者がライフライン手続き(電気・ガス・水道)や金融機関への諸届けといった、引越しに伴うさまざまな手続きを、受け手と事業者それぞれにアクセスせず一括で行えるようになっている

小野沢:昨今ではFATF対応などマネロンに付随する色々な話が出ていますが、それを充足しながらつなげる環境を作るというというのはとても重要です。そのためにも、継続的顧客管理をみんなでやり、かつみんなでその結果を共有するということで、生活をもっと良くしていく基本的な要素になるかなと思っています。銀行という色々なデータを集めやすい立場からしても、この「みんなで作っていく」という仕組みは大事だなと感じます。

肥後:事業者がユーザーを立体的に捉えられるようになっていくという話もあるし、一人の人がより見えやすくなるという話もある。この辺りが渾然一体となって進んでいくといいですよね。

小野沢:情報を最新のものに保つというのは、短期的にはユーザーにとって負担になることもあるかもしれませんが、だからこそ便利になる、というベネフィットを提示してモチベーションを上げていただくための運動のようなものが必要かなと思っています。

増田:情報銀行のような動きを通じて、自分の情報はバリューがあるという醸成をしていくというのも大事かなと思いますね。

肥後:私も本人確認領域のことをやっているのですが、本人確認はコストとして見られることが多く、それ故にユーザー一人ひとりの不便というペインにもつながっていると感じています。ここをときほぐすという観点で、サービスがつながることによるメリットを訴求できると、ユーザーも「それならいいか」と思えるようになると思います。また事業者としても、コスト意識だけでなくビジネスとして乗っかっていくようになると、より良い世界になっていくのかなと考えております。

昨今の情報のデジタル化に付随するマーケティングDXにより、ユーザーをより立体的に捉えることが可能となってきました。一方で規制事業者としては、取引開始時はもとより取引開始後においても、継続的な本人確認の実施やリスク評価・取引モニタリングの実施等、継続的顧客管理措置(※)の実行が必要と言えます。そしてセッションでも言及がなされたとおり、これらはしっかりとユーザーメリットに即した内容でないと持続的活動にはなり得ません。

これら3つの要素について、三位一体で取り組んでいくことが、サービス提供にまつわるステークホルダーには不可欠な視点だと言えるでしょう。

※例えば政府間タスクフォースであるFATF(金融活動作業部会)の勧告では、勧告5において、一見顧客か継続顧客かを問わず本人確認を実施することが原則として定められており、これに向けて金融庁は、2018年に金融機関に対して口座の名義人の確認を求める「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」を策定しました。また2021年5月には、ガイドラインで対応を求めている事項に対する完了期限(2024年3月)を設け、体制を整備することを、各業界団体を通じて要請しています。さらに、2021年8月30日にはFATF第4次対日相互審査報告書が公表され、日本は「強化(重点)フォローアップ国」(3段階中2番目)という評価が下されました。つまり、5年後のフォローアップ評価に先駆けて3回のフォローアップ報告が必要となります。

---

TRUSTDOCKでは、“本人確認のプロ”として企業のKYC関連業務をワンストップで支援するAPIソリューションを提供し、またデジタル身分証のプラットフォーマーとして様々な事業者と連携しております。

eKYCソリューションの導入を検討されている企業の方々や、実際に導入プロジェクトを担当されている方々のために、TRUSTDOCKではPDF冊子「eKYC導入検討担当者のためのチェックリスト」を提供しており、eKYC導入までの検討フローや運用設計を行う上で重要な検討項目等を計12個のポイントにまとめていますので、ぜひご活用ください。

なお、以下の記事でKYCおよびeKYCについても詳細に解説していますので、こちらも併せてご覧ください。

▶︎eKYCとは?オンライン本人確認を徹底解説!メリット、事例、選定ポイント、最新トレンド等

▶︎KYCとは?あらゆる業界に求められる「本人確認手続き」の最新情報を徹底解説

(文・長岡武司)

記事内容の正確性、最新性および網羅性の確保に努めておりますが、本記事の利用により生じたいかなる結果についても、当社は一切の責任を負いかねます。ご利用にあたっては、適宜専門家にご相談の上、ご自身の判断と責任において行ってください。